FX投資を始めたものの、「資金管理がうまくいかず、思うような結果が出ない…」

「大切な資金を減らすわけにはいかないのに、どのくらいの取引金額が適切なのかな…」そんな不安を抱えている方も多いのではないでしょうか。

投資の成功は、適切なポジションサイズの管理から始まります。

日本証券業協会の調査では、資金管理を徹底している投資家の80%以上が安定した収益を確保できているという結果が出ています。

この記事では、FXで資産を着実に増やしたいと考えている方に向けて、

- 安全なポジションサイズの具体的な計算方法

- プロが実践しているリスク管理の手法

- 長期的に安定した収益を生む投資戦略

上記について、証券アナリストとしての経験を交えながら解説しています。

家族の将来を守りながら、確実に資産を増やしていくための具体的な方法をお伝えしますので、ぜひ最後までご覧ください。

FX取引で失敗しないポジションサイズの選び方

資産を守る投資の基本

FX取引で最も重要なのは、適切なポジションサイズの管理です。

総資産に対して適切な取引金額を設定することで、大きな損失を避けながら着実に利益を積み上げることができます。

この考え方は、工場での品質管理と同じです。

一度の不良品発生で工場全体の生産ラインが止まってしまわないように、適切なリスク管理を行うことが重要になります。

まずは、総資産に対する適切なポジションサイズの計算方法から具体的に見ていきましょう。

総資産に対する適切なポジションサイズの計算方法

FX取引における適切なポジションサイズは、総資産の2%以内に設定することをお勧めします。

これは、一回の取引で予想以上の損失が出ても、資産を大きく毀損することなく次の取引機会に備えられる水準だからです。

「退職金を投資の原資にしているので、絶対に大きな損失は出せない…」という不安を抱えている方も多いはずです。

具体的な計算方法を解説します。

-

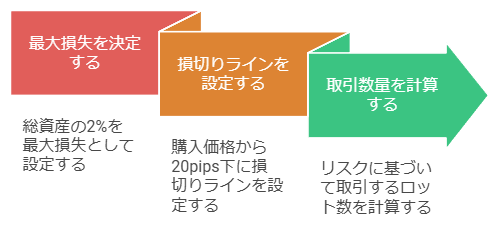

Step1: 最大の損失額を決める

総資産300万円の場合、1回の取引で失っても良い金額は2%、つまり6万円までと決めます。これは、仮に負けが続いても大きな損失を避けるためのルールです。

-

Step2: 損切りラインを決める

為替レートが、買った価格から20pips(0.2円)下がったら損切りするように設定します。

1ロット(10万通貨)の場合、0.2円の値動きで2万円の損益が出ます

(10万通貨 × 0.2円 = 2万円)

-

Step3: 取引数量を計算する

1ロットで20pipsの値動きで2万円の損益が出る場合:

・許容損失額6万円 ÷ 2万円 = 3ロット

・よって適切な取引数量は最大3ロット(30万通貨)までこのように計算すれば、為替レートが20pips不利に動いても、最大損失額6万円を超えることはありません。

このように、取引ごとの損失を総資産の2%以内に抑えることで、長期的な資産の安定性を確保できます。

初心者が陥りやすいポジションサイズの罠

初心者がよく陥る危険な考え方は、「この取引だけは絶対に勝てる」と確信して、大きなポジションサイズを取ってしまうことです。

特に、「今月の収支を一発で取り戻したい」という焦りから、過大なリスクを取ってしまう傾向があります。

「店舗経営の売上が厳しいから、FXで一発逆転したい…」そんな気持ちはよく分かります。

しかし、以下のような深刻な問題を引き起こす可能性があります。

- 一度の大きな損失で、それまでの利益が帳消しになる

- 精神的なダメージから冷静な判断ができなくなる

- 追証発生のリスクで、事業資金まで失う可能性がある

FX取引で成功している投資家の特徴は、「負けない投資」を心がけていることです。

派手な利益を追うのではなく、着実に小さな利益を積み重ねる姿勢が重要になります。

ローリスクで始める資金管理の基本ルール

安全な取引を実現するための基本的な資金管理ルールについて解説します。

まず重要なのは、投資資金を「必要な生活資金」と「投資に回せる資金」に明確に区分けすることです。

「教育費や住宅ローンの返済資金まで投資に回してしまった…」という状況は、絶対に避けなければなりません。

以下が、ローリスクな取引を実現するための具体的なルールです。

-

取引資金の上限設定

総資産のうち、投資に使える金額を30%までに制限します。これにより、最悪のケースでも生活に支障が出ない余裕を確保できます。

-

1日の取引回数制限

取引回数を1日3回までに制限し、それぞれの取引で十分な分析時間を確保します。「仕事の合間にチャートを見る時間が限られている…」という方でも、無理のない取引が可能です。

-

複利運用の活用

利益が出た場合も、ポジションサイズを急激に増やさず、3ヶ月ごとに10%ずつ増やしていく方法をお勧めします。これにより、着実な資産形成が可能になります。

このルールを守ることで、「退職金の運用で失敗したらどうしよう…」という不安を感じることなく、安定した取引を続けることができます。

リスク管理を徹底したポジション戦略とは

資産を守る防衛線

リスク管理を徹底したポジション戦略の本質は、日々の損失を確実にコントロールすることにあります。

これは工場での品質管理と同じ考え方で、小さな不良を見逃さず対処することで、致命的な損失を防ぐことができるのです。

まずは、1日の損失上限を設定した具体的な取引手法から見ていきましょう。

1日の損失上限を設定した取引手法

1日の損失上限は、投資資金全体の2%以内に設定することをお勧めします。

「退職金を運用するのだから、絶対に大きな損失は出せない」という気持ちは当然でしょう。

日々の取引における具体的な損失管理の方法を解説します。

-

Step1:損失上限額の設定

投資資金が150万円の場合、1日の損失上限を2%の3万円に設定します。この金額を超えたら、その日の取引を終了する決まりを作ります。

-

Step2:損失確定の基準値

含み損が1万円に達した時点で、ポジションを決済します。これにより、想定以上の損失を防ぎます。

-

Step3:損失回復の制限

一度損失を出した後は、その日の取引量を通常の半分に制限します。これは焦りによる追加損失を防ぐためです。

複数ポジションを保有する際の資金配分

複数のポジションを同時に保有する場合、全体のリスク量を投資資金の2%以内に抑えることが重要です。

これは工場での在庫管理と同じで、一つの商品に資金を集中させすぎると、市場の急激な変動で大きな損失を被る可能性があるためです。

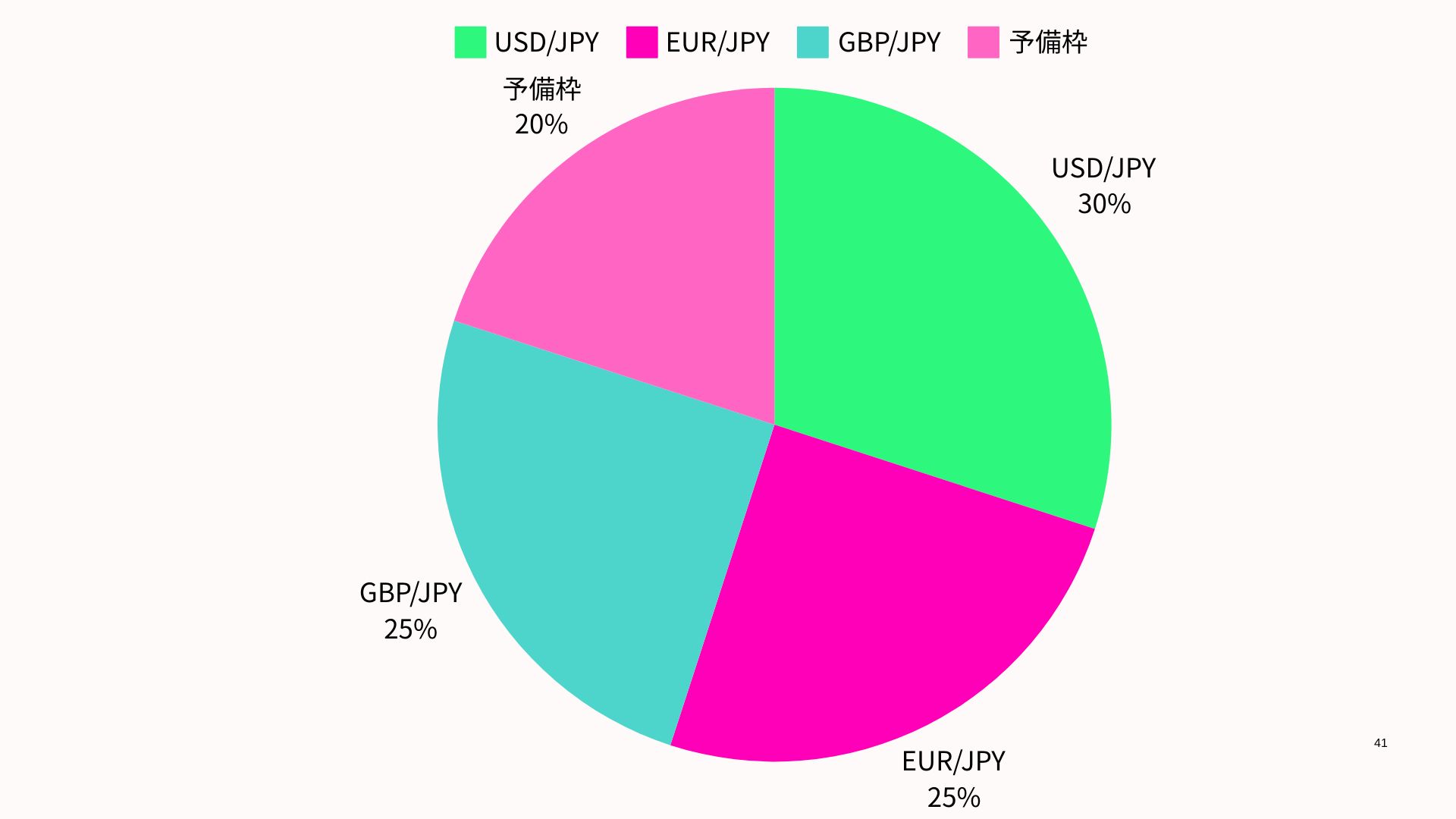

具体的な資金配分方法を見ていきましょう。

- 主要な通貨ペアに30%まで

- その他の通貨ペアに25%ずつ

- 残りの20%は予備として確保

有効証拠金を考慮したロット数の決め方

有効証拠金に基づくロット数の設定は、投資の安全性を確保する重要な要素です。

「取引チャンスを逃したくない」という焦りから、証拠金いっぱいまでポジションを持ってしまう方もいるかもしれません。

しかし、それは非常に危険な取引方法です。

以下が、安全な取引のための具体的なルールです。

-

証拠金の使い過ぎを防ぐルール作り

有効証拠金の30%を上限とします。これにより、急激な相場変動にも耐えられる余裕を持つことができます。

例えば、有効証拠金が100万円の場合、証拠金として使用できる金額は30万円までとします。

これにより、急な相場変動でも資金に余裕を持たせられます。

残りの70万円は”安全な資金”として確保します。 -

取引数量の上限を決める

レバレッジ200倍の場合

・1ロット(10万通貨)の必要証拠金が5万円

・使用可能な証拠金が30万円なら、最大6ロットまで

・つまり、60万通貨(10万通貨×6)までの取引に抑えます -

取引数量は慎重に増やす

利益が出て取引数量を増やす場合:

・現在3ロット(30万通貨)で取引している場合

・次は最大でも4ロット(40万通貨)まで

・このように少しずつ増やすことで、急な損失を防ぎます。このように段階的に取引数量を管理することで、資金を守りながら取引を続けることができます。

プロトレーダーに学ぶ資金管理の極意

収益を生む投資術

プロトレーダーの真髄は、市場の動きに応じて柔軟にポジションを調整しながら、着実に利益を積み上げていく点にあります。

これは工場での生産管理と同じ考え方で、市場環境の変化に合わせてポジションを最適化することで、安定した収益を確保できるのです。

まずは、市場の値動きに応じたポジション調整法から具体的に見ていきましょう。

市場の値動きに応じたポジション調整法

相場の変動に合わせてポジションを調整する際は、損益計算の基準値を明確に設定することが重要です。

「ポジションを持ったら最後まで保有すべき」と考える方もいるでしょう。

しかし、それは必ずしも正しい判断とは限りません。

以下が、プロトレーダーが実践している具体的な調整方法です。

-

利益が出た場合の調整

含み益が20pips以上になった時点で、ポジションの半分を決済します。これにより、利益を確定しながら、さらなる値上がり益も狙えます。

-

損失が出た場合の調整

含み損が10pipsに達した時点で、ポジションの3分の1を決済します。残りのポジションはストップロス幅を広げて保有を継続し、相場の反転に備えます。

-

相場の方向転換時の対応

トレンドの方向が変わったと判断した場合は、保有ポジションを全て決済し、新しいトレンドに合わせて再度エントリーします。

損小利大を実現する具体的な注文方法

損失を小さく抑え、利益を大きく伸ばすために、複数の注文を組み合わせる手法が有効です。

「教育費や住宅ローンの返済があるから、大きな損失は絶対に避けたい」という気持ちはよく分かります。

具体的な注文方法は以下の通りです。

- エントリー時に同時に損切り注文を入れる

- 利益が出たら段階的に決済注文を入れる

- 最後の1ポジションは大きな利益を狙う

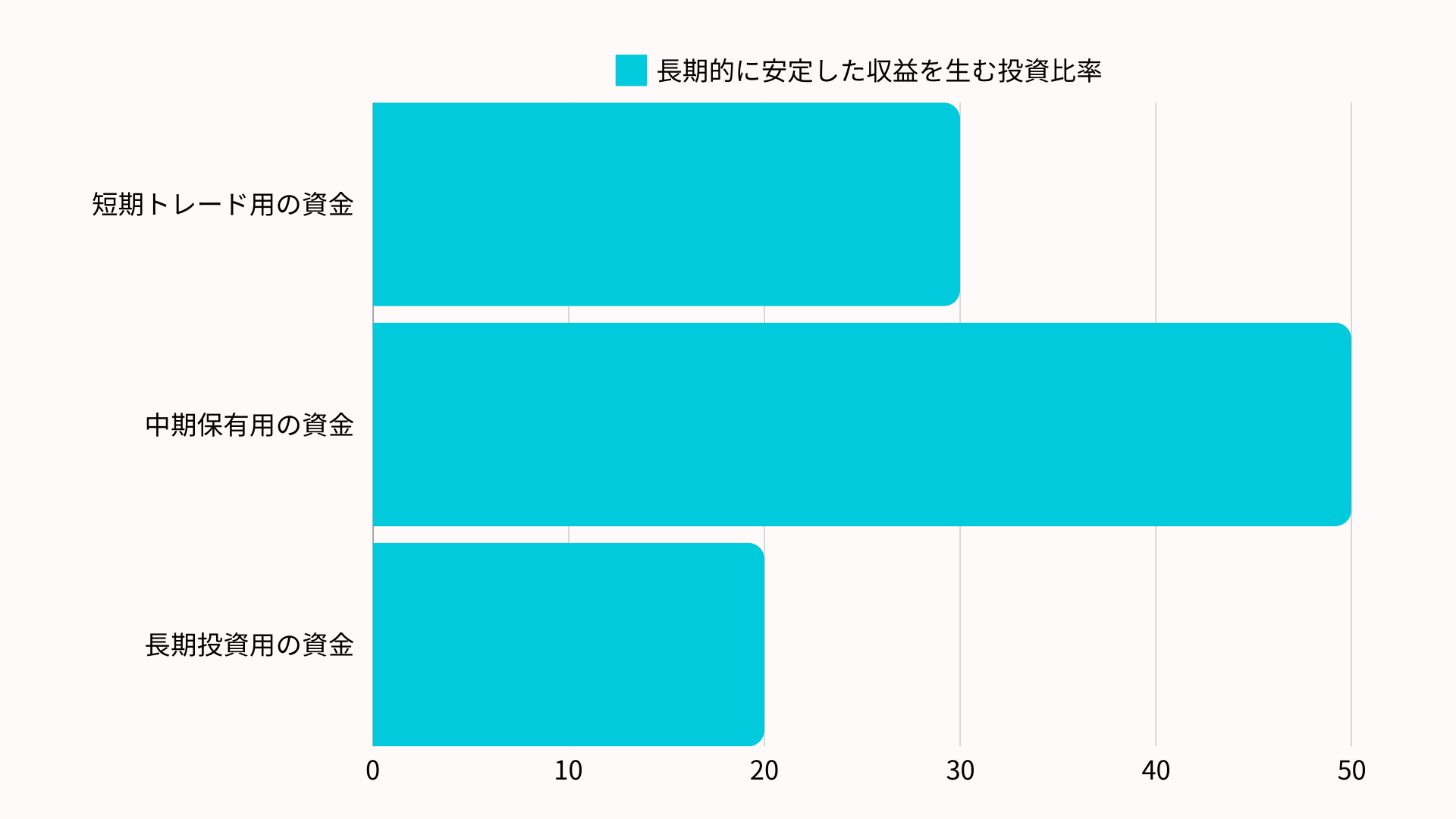

長期的に安定した収益を生む投資比率

長期的に安定した収益を上げるためには、資金を適切な比率で配分することが重要です。

「退職金の運用で失敗したくない」という不安を抱える方も多いはずです。

プロトレーダーが実践している資金配分の具体例を見ていきましょう。

-

短期トレード用の資金

投資資金全体の30%を上限とします。この資金でデイトレードを行い、小さな利益を積み重ねていきます。退社後の時間を有効活用したトレードが可能です。

-

中期保有用の資金

投資資金の50%を配分します。1週間から1ヶ月程度のスイングトレードで、大きなトレンドの利益を狙います。休日にじっくり相場分析ができる方に適しています。

-

長期投資用の資金

残りの20%は、半年以上の長期保有用として確保します。大きなトレンドの変化を捉えて、退職金の上乗せを狙います。

当ブログは、オーストラリアの老舗ブローカーであるAxiと提携し、期間限定で特別キャンペーンを実施しています。

かなり豪華なキャンペーンとなっていますので、よろしければご活用ください。

まとめ:安定した利益を生むFX資金管理術を身につけよう

今回は、資金管理に不安を感じているFX投資家の方に向けて、

- 失敗しないポジションサイズの選び方

- リスク管理を徹底した資金配分の方法

- プロトレーダーが実践している投資戦略

上記について、証券アナリストとしての知見を交えながらお話してきました。

FXの成功は、ポジションサイズの適切な管理から始まります。

資金管理の基本を押さえることで、限られた資金でもリスクを抑えながら、着実に利益を積み上げることができるでしょう。

まずは自己資金の2%以内でポジションを持ち、損失を限定的に抑えることから始めてみましょう。

資金管理の重要性を理解し、この記事を読んでいる方は、すでに成功への第一歩を踏み出しています。

「退職金を増やしたい」「教育費を確保したい」「事業の収入を補いたい」など、それぞれの目標に向かって頑張る方の気持ちに、筆者は深く共感いたします。

堅実な資金管理で、ご家族の未来を守りながら、ぜひ目標達成を実現してください。

心から応援しています。