投資で資産形成を目指す方の中には、「退職金を投資で増やしたいけど、損失が心配だ…」

「仕事が忙しい中で、投資の時間を確保できるだろうか…」このような不安を抱えている方も少なくありません。

ポンド円取引において、日本とイギリスの金利差を活用した投資手法は、安定的な収益機会を提供します。

適切な運用計画があれば、仕事と両立しながら資産形成を進めることができます。

この記事では、堅実な資産運用を検討している方に向けて、

- 金利差を活用した安定的な運用の仕組み

- リスクを抑制する実践的な管理手法

- 仕事と両立できる効率的な投資計画

上記について、実績のある投資手法を具体的に解説しています。

長期的な視点で資産形成を目指す方向けに、基本から実践までの情報を体系的にまとめました。

これから投資を始める方にも理解しやすい内容となっていますので、ぜひ参考にしてください。

ポンド円FXで着実に資産を増やす3つの戦略

堅実な資産形成法

ポンド円FX取引で成功する鍵は、金利差収入を基盤としながら、経済指標分析とリスク管理を組み合わせる戦略にあります。

この組み合わせによって、相場の上下動に一喜一憂することなく、着実な資産形成が可能になるのです。

以下では、実践で使える3つの具体的な戦略について詳しく解説していきます。

金利差を活用したスワップ収入の仕組み

スワップ取引を活用すれば、為替変動に左右されにくい安定収入を得ることができます。

「退職金の運用で失敗したくない」「子供の教育資金を確実に確保したい」といった不安をお持ちの方にとって、金利差収入は心強い味方となるでしょう。

現在のポンド円相場における具体的なスワップポイントの仕組みを見ていきましょう。

-

基本的な仕組み

イギリスの政策金利が5.0%に対し、日本は0.1%という大きな金利差があります。この差を利用して、高金利通貨であるポンドを10万通貨(1lot)買い持ちにすることで、1日あたり2000~3000円程度のスワップポイントを獲得できます。年率換算で約5%の収益が期待できる計算です。 参考:「Axi」スワップポイント一覧

-

具体的な収益例

10万通貨の取引で、年間90万円程度のスワップ収入が見込めます。これを複数ポジションで保有することで、より大きな収入を目指すことが可能です。

-

リスクヘッジの方法

スワップ収入を得るために長期保有する場合は、含み損を抑えるために注文時の約定価格を重視します。移動平均線が上昇トレンドに入った時点で少しずつ買い増していくことで、平均取得単価を抑えることができます。

チャート分析と経済指標で相場を予測する方法

ポンド円相場を予測するには、チャートパターンと経済指標の組み合わせが効果的です。

相場分析に時間を取られすぎて「本業がおろそかになるのでは」という不安を感じる方も多いでしょう。

以下では、限られた時間で効率的に分析する方法をご紹介します。

-

重要な経済指標

特に注目すべきは、毎月発表される英国の消費者物価指数(CPI)と小売売上高です。CPIが予想を上回ると利上げ期待が高まりポンド高になりやすく、下回ると利下げ観測からポンド安に振れる傾向があります。

-

チャート分析のポイント

日中のチャートよりも、4時間足や日足のチャートを重視します。ボリンジャーバンドの±2シグマを目安に、上限下限のラインを割り込んだ際のエントリーポイントを探ります。

-

相場環境の見極め

イングランド銀行の金融政策会合は6週間ごとに開催され、この前後でポンド円は大きく変動する可能性があります。会合の1週間前からは新規ポジションの保有を控えめにすることをお勧めします。

経済指標の発表日時と事前予想の確認には、以下の指標カレンダーが便利です。

確実な利益を生む取引タイミングの見極め方

利益を確実に積み上げるには、適切な取引タイミングの見極めが不可欠です。

「いつ取引すれば良いのかわからない」という不安は多くの投資家が抱える悩みです。

ここでは、実践的な取引タイミングの見極め方をご紹介します。

-

押し目買いの判断基準

日足の75日移動平均線を基準として、トレードを始めて間もない内は、その線からの下落幅が2%以内の場合を押し目と判断する事を推奨します。。ただし、重要な経済イベントの前後1週間は新規エントリーを控えめにすることが賢明です。

-

利確タイミング

含み益が2%を超えた時点で、保有ポジションの半分程度を決済することをお勧めします。残りのポジションは、スワップ収入を得るための長期保有用として維持します。

-

エントリー時の注意点

ロンドン市場の取引が本格化する夜間の取引を中心に考えましょう。特に日本時間21時~24時(夏時間では、21時~25時)までは、ニューヨーク市場がオープンするため、値動きが活発で取引機会が多い時間帯となっています。

損切り・利確・指値・トレール決済

損切りや利益確定といった決済注文には、MT4自動一括決済コントローラーが便利です。

このコントローラーは、pip幅や時間指定による自動決済から同値撤退、複数ポジションの一括決済、トレール決済など、あらゆる決済を自動化できるため、複雑な状況への対応が求められるトレードにおいて、強い味方となってくれるはずです。

誰でも実践できるリスク管理の基本ルール

損失を防ぐ鉄則

FX取引で成功するには、利益を追求する前に損失を抑える技術が不可欠です。

経験豊富なトレーダーが重視するのは、資金管理と損切りラインの徹底的な運用方法です。

それでは、具体的なリスク管理の手法について詳しく解説していきましょう。

資金管理で損失を最小限に抑える方法

資金管理の基本は、1回の取引での最大損失額を予め設定することにあります。

「せっかく貯めた退職金を減らしたくない」「教育資金は絶対に守りたい」という思いをお持ちの方も多いことでしょう。

そこで、実践的な資金管理の方法をご紹介します。

-

ひとつのポジションでの取引額

投資可能な資金の10%を上限とします。例えば、投資資金が100万円なら、1回の取引は10万円までに抑えることで、大きな損失を防ぐことができます。

-

総取引額の制限

同時に保有するポジションの合計額は、投資可能資金の30%を超えないようにします。これにより、市場の急激な変動にも対応できる余裕を持つことができます。

-

証拠金維持率の管理

証拠金維持率は250%以上を維持することが望ましいでしょう。これにより、急激な相場変動時でもロスカットされるリスクを大幅に減らすことができます。

ポンド円相場での損切りライン設定のコツ

損切りラインの適切な設定は、投資資金を守るための重要な防衛線となります。

「どこで損切りすればいいのかわからない」という声をよく耳にしますが、実は明確な基準があるのです。

以下に、実践的な損切りラインの設定方法をご紹介します。

-

基本的な損切りライン

購入価格から2%下落した時点で、迷わず損切りを実行します。例えば、185円で購入したポジションなら、181.30円で損切り注文を入れることになります。この2%ルールを守ることで、大きな損失を防ぐことができます。 参考:損切りや利益確定といった決済注文には、MT4自動一括決済コントローラーが便利です。

-

トレンド別の設定方法

上昇トレンドの場合は、75日移動平均線の2%下を損切りラインとします。下降トレンドの場合は、より狭い1.5%下での設定が安全です。これにより、相場の流れに応じた適切なリスク管理が可能になります。

-

損切り幅の調整

取引量が多い場合は、損切り幅を1.5%まで狭めることをお勧めします。逆に、スワップ収入目的の長期保有では、3%まで広げることも可能です。ただし、3%以上の含み損は避けるべきでしょう。

為替レートの変動リスクに備える対策

為替市場特有の急激な変動リスクに対しては、複数の防衛線を張ることが重要です。

「突然の相場変動で大きな損失を出してしまった」という経験をお持ちの方も少なくないでしょう。

こうしたリスクへの具体的な対策を見ていきましょう。

-

複数通貨ペアの活用

ポンド円だけでなく、ユーロ円やドル円など、異なる通貨ペアに分散投資することで、特定の通貨の変動リスクを軽減できます。ただし、合計取引額は投資可能資金の30%以内に抑えることが重要です。

-

注文の分散

大きな金額の取引は3〜4回に分けて行います。例えば100万円の取引なら、25万円ずつ4回に分けて注文することで、価格変動のリスクを平準化できます。

-

ストップ注文の活用

含み益が出たポジションには、利益確定のための指値注文と、利益を確保するためのストップ注文を同時に設定します。例えば、200pips以上の含み益がある場合、その半分の利益を確保するストップ注文を入れることをお勧めします。

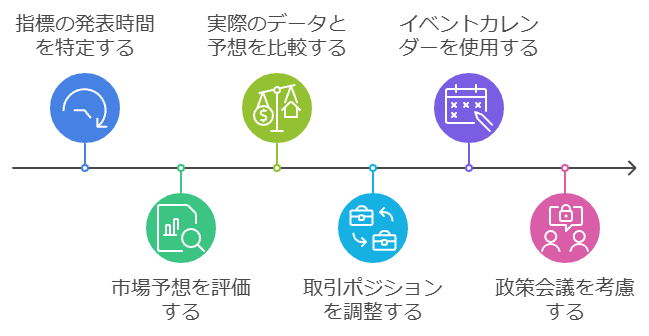

経済ニュースを味方につけるポイント

経済ニュースを効果的に活用することで、リスクを事前に回避することができます。

「どのニュースに注目すればいいのかわからない」という声も多く聞かれます。

重要な経済指標とその活用方法について解説していきましょう。

-

重要指標の公表時間

イギリスの消費者物価指数(CPI)は毎月第2週の水曜日、小売売上高は第3週の金曜日に発表されます。これらの発表時間帯は変動が大きくなりやすいため、新規のポジション取得は控えめにすることをお勧めします。

-

市場予想との差

経済指標の発表値が市場予想から大きく外れた場合、為替レートが急激に変動する可能性が高まります。予想との乖離が0.3%以上ある場合は、ポジション調整を検討する必要があります。

-

イベントカレンダーの活用

毎週金曜日に翌週の重要経済指標の発表スケジュールを確認します。特に金融政策決定会合や雇用統計の発表日は、ポジション調整やストップ幅の見直しが必要です。イングランド銀行の金融政策決定会合は、ポンド円相場に最も大きな影響を与える材料となります。

経済指標の発表日時と事前予想の確認には、以下の指標カレンダーが便利です。

仕事の合間でも始められる実践的な投資計画

時間効率の投資法

忙しい仕事の合間でも、効率的な時間の使い方で確実な投資成果を上げることは可能です。

日中は仕事に集中し、夜間のロンドン市場を中心に取引することで、無理のない投資計画を立てられます。

それでは、具体的な時間活用のテクニックを見ていきましょう。

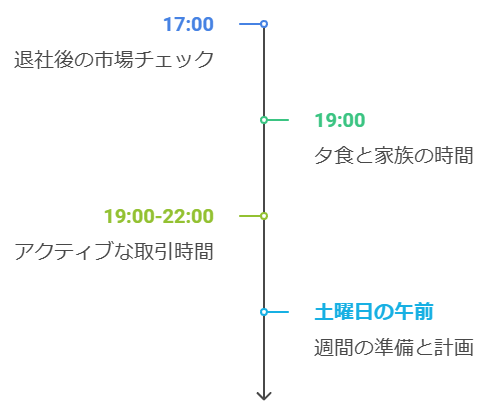

ロンドン市場を狙った効率的な取引時間の使い方

ロンドン市場の取引時間は、日本の投資家にとって最適な取引タイミングと言えます。

「仕事が終わってからでは遅いのでは」という不安を感じる方も多いでしょう。

しかし、実はこの時間帯こそがポンド円取引の好機なのです。

-

理想的な取引時間帯

日本時間の17時から24時までがロンドン市場の中心時間帯です。この時間帯は取引量が多く、為替レートも安定的に推移する傾向があります。特に19時から22時までの3時間は、最も取引がしやすい時間帯と言えるでしょう。

-

1日の時間配分

17時の退社後、30分程度でその日の市場動向をチェックします。19時までの時間で夕食を済ませ、その後22時までの3時間を取引タイムとして確保できます。この時間配分であれば、家族との時間も十分に取れるはずです。

-

週末の準備時間

土曜日の午前中2時間を使って、週間の経済指標の確認と取引計画の立案を行います。この準備があれば、平日は計画に従って粛々と取引するだけで十分です。

安定収入を目指す具体的な月間運用プラン

月間運用プランの基本は、長期保有のスワップ収入と短期の値幅取引を組み合わせることにあります。

「毎月の収入を安定させたい」という願いは、多くの投資家が持つ共通の目標でしょう。

以下に、具体的な運用プランをご紹介します。

-

第1週:市場環境の分析

月初は新規ポジションの取得を控えめにし、その月の重要経済指標の発表スケジュールを確認します。特にイングランド銀行の金融政策決定会合の日程は最重要です。この週は保有中のポジション管理を中心に行います。

-

第2-3週:積極的な取引期間

市場が落ち着いている期間は、長期保有用と短期売買用の取引を組み合わせて実施します。長期保有は投資資金の70%を上限とし、スワップポイントの獲得を目指します。残りの30%で短期の値幅取引を行い、収益の上乗せを狙います。

-

第4週:ポジション調整期間

月末は翌月の経済指標に備えてポジションの整理を行います。含み損のある取引は、損切りラインに従って整理します。良好なポジションは、翌月も継続して保有することで、複利効果を狙います。

長期投資とスポット取引を組み合わせるメリット

安定した収益を確保するには、長期保有とスポット取引をバランスよく組み合わせることが重要です。

「堅実に資産を増やしたいが、短期の利益も追いたい」という欲求は自然なものでしょう。

以下に、2つの取引スタイルを効果的に組み合わせる方法を解説します。

-

長期保有の基本戦略

投資資金の70%は金利差取引による長期保有に回します。スワップポイントによる年率5%程度の安定収入を基盤とすることで、毎月の収益の下支えとなります。例えば500万円の投資資金なら、350万円を長期保有に配分することになります。

-

スポット取引の活用方法

残りの30%(例:150万円)を使って、経済指標の発表前後や重要イベント時の相場変動を狙います。1回の取引額は15万円程度に抑え、月に4-5回の取引機会を見計らいます。これにより、年率10%程度の上乗せ収益を目指します。

-

リスク分散の実践

スポット取引で損失が出ても、スワップ収入で相殺できる仕組みを作ります。具体的には、スポット取引の損失上限を月間のスワップ収入の範囲内(例:月3万円)に設定することで、資産が目減りするリスクを抑制できます。

Axiキャンペーン

当ブログは、オーストラリアの老舗ブローカーであるAxiと提携し、期間限定で特別キャンペーンを実施しています。

かなり豪華なキャンペーンとなっていますので、よろしければご活用ください。

まとめ:堅実な投資戦略が資産形成の近道になる

今回は、退職金や教育資金の運用に向けて知識を深めたい方に向けて、

- スワップポイントを活用した長期運用の手法

- 資金を守るためのリスク管理の具体策

- 仕事と両立できる効率的な時間活用法

- 安定収入を目指す実践的な投資計画

上記について、金利差取引とリスク管理を組み合わせた実践的な投資手法を解説してきました。

ポンド円取引では、日英の金利差を活用した長期保有と、経済指標に基づく短期売買を組み合わせることで、着実な資産形成が可能になります。

この投資手法を実践することで、退職金の運用や教育資金の確保といった具体的な目標達成への道が開けるはずです。

投資を始める前に、しっかりと基礎知識を学ぼうとする姿勢は、資産形成の第一歩として非常に重要な取り組みと言えます。

金融市場には様々な投資手法が存在しますが、まずは安定性を重視した運用から始めることで、着実な成果を上げることができます。

金利差収入を基盤とした堅実な投資戦略で、計画的な資産形成を目指してみてはいかがでしょうか。