「市場の変動が激しくて、トレードで失敗したらどうしよう…」

「退職金や教育資金を運用したいけど、今からFXを始めても上手くいくのかな…」

このような不安を抱えている方も多いはずです。

しかし、市場の変動は適切な分析とリスク管理があれば、むしろチャンスに変えることができます。

相場の状況を見極め、取引量を適切に調整しながら、着実に利益を積み上げていく。これこそが、安定した資産形成への近道なのです。

この記事では、中長期的な資産形成を目指すFX投資家の方に向けて、

- 市場変動に対応するための基本的な考え方

- 時間帯や相場状況に応じた具体的な取引手法

- リスクを抑えた堅実な資金管理の実践方法

- 長期運用に適した通貨ペアの選び方

上記について、筆者の20年以上のFXトレード経験を基に解説していきます。

今の不安な気持ちはよく分かります。だからこそ、堅実な取引手法とリスク管理の重要性をお伝えしたいと思います。

ぜひ最後までお読みください。

FX市場の変動パターンと資金管理の基本

FX市場の変動パターンと資金管理の基本

為替市場での取引で成功を収めるには、市場の変動パターンを理解し、適切な資金管理を行うことが不可欠です。

多くの投資家は市場の変動を恐れますが、実は規則性のあるパターンが存在します。これを理解し、堅実な資金管理と組み合わせることで、安定した取引が可能になるでしょう。

それでは、市場の特徴から各国際市場の特性、そして経済指標の影響まで、順を追って解説していきます。

相場が動くタイミングと市場の特徴

為替市場には1日の中で特徴的な値動きが現れる時間帯があります。「朝一番に取引を始めたものの、思うように相場が動かない」という経験をお持ちの方も多いのではないでしょうか。

為替市場の値動きには、以下のような特徴的なパターンがあります。

-

オープニング時間帯(7:00-9:00)

東京市場が開く前の時間帯です。前日の海外市場の流れを引き継ぎ、日本の機関投資家や企業の取引が始まります。特に重要な経済指標の発表がない限り、比較的小幅な値動きとなることが特徴です。

-

ランチタイム(12:00-13:00)

取引が停滞する時間帯となります。値動きは限定的で、急激な相場変動は起きにくい特徴があります。この時間帯は、むしろチャート分析や戦略の見直しに充てるのが賢明でしょう。

-

マーケットオーバーラップ(16:00-18:00)

欧州市場と東京市場が重なる時間帯で、取引高が増加し、値動きが活発になります。ただし、変動が大きいため、経験の浅い投資家は慎重な取引が求められます。

これらの時間帯の特徴を理解することで、より効果的な取引戦略を立てることが可能になります。「相場が動かない」という悩みは、取引時間帯の選択を見直すことで解決できるかもしれません。

「取引のタイミングを見極めたい」というニーズに応えるため,具体的な取引時間の選び方について解説しましょう。

- 重要な経済指標発表の30分前後は取引を控える

- 取引量の多い時間帯を把握し、自分の生活リズムに合わせて選択する

- 値動きの少ない時間帯は、分析や戦略立案に充てる

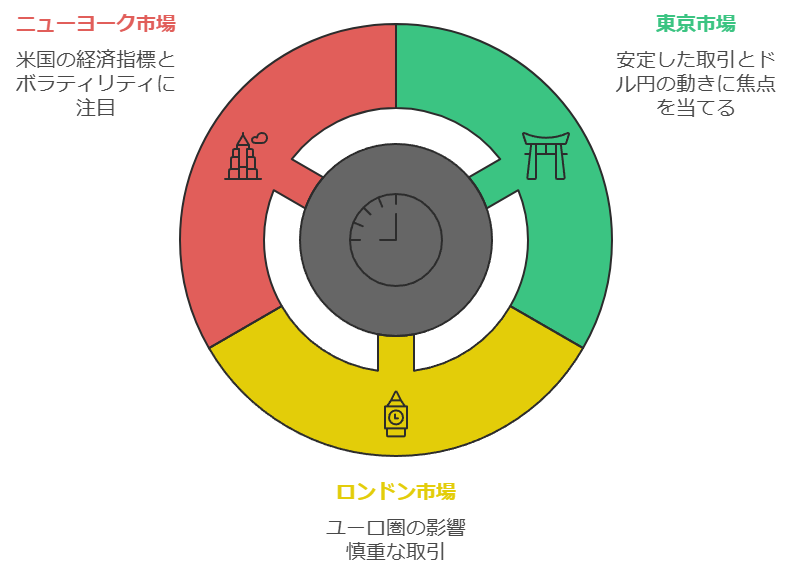

東京・ロンドン・ニューヨーク市場の特性

世界三大市場と呼ばれる東京・ロンドン・ニューヨーク市場には、それぞれ異なる特徴があります。これらの特性を理解することで、より効果的な取引が可能になります。

「各市場の特徴がわからず、どの時間帯に取引すべきか迷っている」という声をよく耳にします。それぞれの市場の特徴を詳しく見ていきましょう。

-

東京市場(9:00-18:00)

日本を中心としたアジア圏の取引が中心となります。日本の輸出企業による取引が活発で、特にドル円の値動きが注目されます。朝方は比較的落ち着いた値動きとなることが多く、初心者の方でも取引しやすい環境と言えるでしょう。

-

ロンドン市場(16:00-深夜1:00)

世界最大の取引規模を誇る市場です。欧州圏の経済動向が為替レートに大きな影響を与えます。特にユーロ圏の指標発表時には大きな値動きが起こりやすく、慎重な取引が求められます。

-

ニューヨーク市場(22:00-翌7:00)

世界経済の中心地である米国の市場です。米国の経済指標発表や要人発言が相場に強い影響を与えます。特に雇用統計発表時には大きな相場変動が起こることが多いため、リスク管理が重要になってきます。

これらの市場特性を踏まえ、取引を行う際の重要なポイントをまとめました。

- 取引時間は生活リズムに合わせて無理のない範囲で設定する

- 市場が重なる時間帯は値動きが活発になるため、ポジション管理を慎重に行う

- 重要指標発表時は、各市場の反応を見極めてから取引を検討する

経済指標の見方と値動きの法則

為替市場は様々な経済指標の影響を受けます。重要な経済指標を理解し、その影響を予測することで、より効果的な取引が可能になります。

「経済指標の種類が多すぎて、どれに注目すればいいのかわからない」というトレーダーの声をよく聞きます。ここでは、特に重要な指標とその影響について解説していきましょう。

-

金融政策関連

各国の中央銀行が発表する金利決定や金融政策は、為替レートに最も大きな影響を与えます。特に日本銀行、欧州中央銀行、米連邦準備制度理事会の決定には注目が必要です。金利の上昇は通常、その国の通貨高につながる傾向があります。

-

インフレ関連指標

消費者物価指数(CPI)や生産者物価指数(PPI)は、各国の物価動向を示す重要な指標です。インフレ率の上昇は、中央銀行の金融引き締めを予想させ、通貨高要因となることが多いでしょう。

-

雇用関連指標

米国の雇用統計(NFP)をはじめとする雇用関連指標は、経済の実態を反映する重要な指標です。雇用の改善は経済の好調さを示し、通貨高につながりやすい特徴があります。

経済指標の影響を理解した上で、実践的な取引のポイントをまとめました。

- 重要指標の発表前後30分は新規のポジション取得を控える

- 予想値と実績値の乖離が大きいほど、相場が大きく動く傾向がある

- 複数の指標が重なる時間帯は、特に慎重な取引が求められる

また経済指標の発表日時と事前予想の確認には、以下の指標カレンダーが便利です。

リスクを抑えた堅実なFX投資手法

リスクを抑えた堅実なFX投資手法

FX取引で安定した収益を上げるには、適切なリスク管理と堅実な取引手法の確立が不可欠です。

「大きな利益を狙いたい」という気持ちはわかりますが、まずは損失を最小限に抑える取引手法を身につけることが重要でしょう。

それでは、基本的な取引手法から資金管理、市場状況に応じたポジション管理まで、具体的に解説していきます。

基本的な取引手法と損切りの重要性

FX取引での損失を最小限に抑えるには、明確な取引ルールと適切な損切り設定が必要不可欠です。「含み損を抱えたまま、反転を期待して待ち続けてしまう」という経験をお持ちの方も多いのではないでしょうか。

堅実な取引を実現するための基本的なルールを解説します。

-

エントリールールの確立

取引を始める際は、明確な根拠を持つことが重要です。チャートの形状、移動平均線のクロス、サポートとレジスタンスラインなど、複数の判断材料を組み合わせることで、より確実性の高い取引が可能になります。

-

損切りラインの設定

取引を開始する前に、必ず損切りラインを設定します。想定最大損失額は、1回の取引で口座残高の1~2%を超えないようにすることが推奨されます。この基準を守ることで、大きな損失を防ぐことができます。

-

利益確定の基準

利益確定の目標値も、取引開始前に設定しておくことが重要です。リスクリワード比(損切り幅に対する利益目標の比率)を最低でも1:2以上に設定することで、勝率が50%を下回っても、長期的には利益を積み上げることが可能になります。

これらの基本ルールを徹底することで、感情的な取引を防ぎ、安定した運用が可能になります。

また損切りや利益確定には、MT4自動一括決済コントローラーが便利です。

このコントローラーは、pip幅や時間指定による自動決済から同値撤退、複数ポジションの一括決済、トレール決済など、あらゆる決済を自動化できるため、複雑な状況への対応が求められるトレードにおいて、強い味方となってくれる優れものです。

資金管理と取引ロットの設定方法

資金管理は投資成功の要です。

「一度の大きな損失で、それまでの利益をすべて失ってしまった」という経験をお持ちの方も少なくないでしょう。

適切な資金管理の方法について、具体的に説明していきます。

-

取引ロットの計算方法

1回の取引での最大リスク額を口座残高の2%以内に抑えることが基本です。例えば、口座残高が100万円の場合、1回の取引での最大損失を2万円以内に設定します。これを基に、通貨ペアの値動きを考慮して取引ロットを決定します。

-

証拠金管理

証拠金は必要額の2倍以上を維持することが推奨されます。これにより、急激な相場変動時でも、追証の心配なく取引を継続することが可能になります。余裕を持った証拠金管理が、安定取引の基盤となります。

-

複数ポジションの管理

同時に保有するポジション数は2~3個までに制限することが賢明です。これにより、全体のリスク管理が容易になり、各取引に十分な注意を払うことができます。

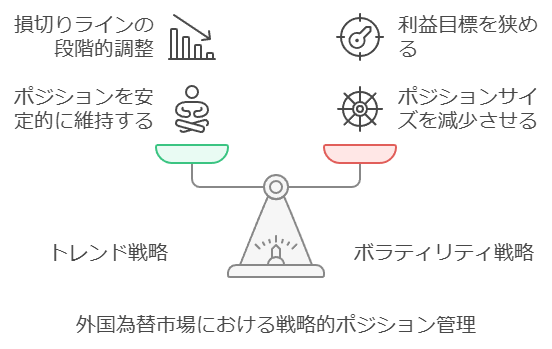

市場の状況に応じたポジション管理

相場には、トレンド相場とレンジ相場、そしてボラティリティの高い荒れ相場など、様々な状況があります。「相場の状況が読めず、適切なポジション管理ができない」という悩みを抱える方も多いでしょう。

市場状況別の効果的なポジション管理方法を解説します。

-

トレンド相場での管理

トレンドが明確な場合は、利益を最大化するために、利益の出ているポジションは維持し、損切りラインを徐々に切り上げていく(トレーリングストップ)戦略が効果的です。ただし、過度な欲張りは禁物で、利益が出た時点で一部決済することも検討します。

-

ボラティリティの高い相場での管理

値動きが荒い相場では、ポジションサイズを通常の半分程度に抑えることが賢明です。また、利益確定の目標値を通常より狭めに設定し、こまめに利益確定を行うことで、リスクを最小限に抑えることができます。

-

重要イベント前の管理

重要な経済指標の発表前や、地政学的リスクが高まっている際は、新規ポジションの保有を控えめにします。既存ポジションについても、ストップ幅を広めに設定するか、一時的に決済することを検討します。

安定した収益を生み出すための取引戦略

安定した収益を生み出すための取引戦略

FX取引で安定した収益を上げるには、市場の特性を理解し、それに応じた適切な戦略を選択することが重要です。

「トレードで負けが込んでしまう」という経験をお持ちの方も多いでしょうが、実は市場には一定の法則性があります。これを理解し、状況に応じた戦略を使い分けることで、安定した収益を目指すことが可能になります。

それでは、時間帯別の取引手法から、相場の見極め方、リスク分散の方法まで、具体的に解説していきましょう。

時間帯別の取引手法と活用方法

為替市場には時間帯によって特徴的な値動きがあり、それぞれに適した取引手法が存在します。「いつ取引すればよいのかわからない」という悩みを抱える方も多いのではないでしょうか。

時間帯別の効果的な取引方法について、具体的に解説していきます。

-

アジア時間帯(7:00-15:00)

比較的ボラティリティが低く、レンジ相場が形成されやすい特徴があります。短い値幅を狙った順張りトレードが効果的です。ただし、重要な経済指標の発表時は一時的に大きな値動きが発生する可能性があるため、注意が必要です。

-

ロンドン時間帯(15:00-24:00)

取引量が多く、トレンドが形成されやすい時間帯です。移動平均線やトレンドラインを活用した順張り手法が有効です。特に、欧州市場の開場直後は大きな値動きが期待できます。

-

ニューヨーク時間帯(21:00-翌6:00)

米国の経済指標の影響を受けやすく、急激な相場変動が起こりやすい時間帯です。トレンドフォロー型の取引よりも、レンジブレイク型の手法が適しています。

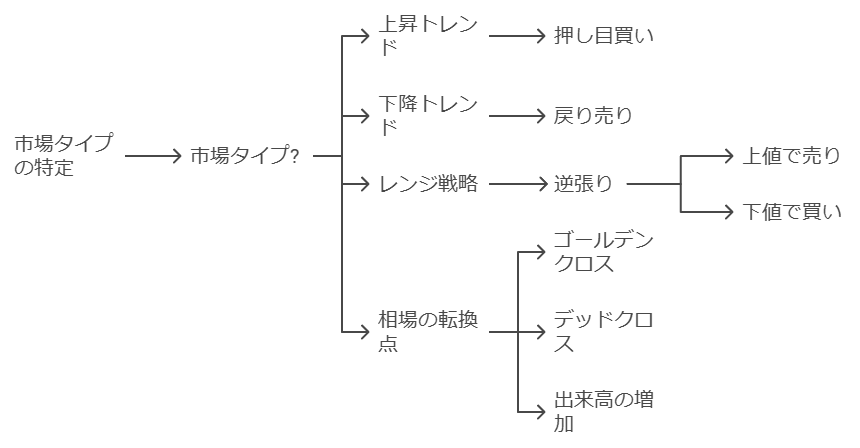

トレンド相場とレンジ相場の見極め

相場には大きく分けて、一定方向に動き続けるトレンド相場と、一定範囲内で上下する揉み合い相場(レンジ相場)があります。「相場の状況を読み違えて損失を出してしまう」という経験をお持ちの方も多いでしょう。

それぞれの相場の特徴と見極めのポイントを解説します。

-

トレンド相場の特徴

移動平均線が順序正しく並び、チャートが階段状に推移する特徴があります。このような相場では、押し目買い(上昇トレンド時)や戻り売り(下降トレンド時)が効果的な手法となります。

-

レンジ相場の特徴

価格が一定の範囲内で上下を繰り返す相場です。移動平均線が水平に近い状態で交錯することが特徴です。この場合、上値での売り、下値での買いという両建て戦略が有効です。

-

相場の転換点

移動平均線のゴールデンクロス(上昇転換)やデッドクロス(下降転換)、加えて出来高の増加が、相場転換の重要なシグナルとなります。

複数の通貨ペアを活用したリスク分散

単一の通貨ペアに集中することは、リスクを高める要因となります。

複数の通貨ペアを活用することで、より安定した運用が可能になります。

効果的なリスク分散の方法について説明していきましょう。

-

相関の低い通貨ペアの組み合わせ

米ドル/円とユーロ/円のように、相関の高い通貨ペアを同時に取引すると、リスクが重複する可能性があります。代わりに、豪ドル/円や英ポンド/米ドルなど、相関の低い通貨ペアを組み合わせることで、リスクを分散できます。

-

資金配分の方法

1つの通貨ペアへの配分は、運用資金の30%を超えないようにすることが推奨されます。例えば、3つの通貨ペアに均等に資金を配分することで、一つの通貨ペアの損失が全体に与える影響を抑制できます。

-

ポジションの分散

同じ通貨ペアでも、異なる時間軸で取引を行うことでリスクを分散できます。例えば、4時間足でのトレンドフォロー取引と、1時間足でのレンジ取引を組み合わせる方法があります。

長期運用に向いた通貨ペアの選び方

長期的な資産形成を目指す場合、適切な通貨ペアの選択が重要です。

「値動きが激しすぎて、長期保有に不安を感じる」という声をよく耳にします。

長期運用に適した通貨ペアの特徴と選び方について解説します。

-

メジャーペアの活用

米ドル/円やユーロ/円などの主要通貨ペアは、取引量が多く価格の操作を受けにくい特徴があります。また、スプレッド(売値と買値の差)が小さいため、取引コストを抑えることができます。

-

金利差を活用したペア

高金利通貨と低金利通貨の組み合わせは、スワップポイント(金利差から生まれる収益)による追加収入が期待できます。ただし、為替変動リスクに十分注意を払う必要があります。

-

経済的な結びつきの強いペア

貿易量の多い国々の通貨ペアは、比較的安定した値動きを示す傾向があります。例えば、日本と米国、ユーロ圏といった主要貿易国の通貨ペアが該当します。

当ブログは、オーストラリアの老舗ブローカーであるAxiと提携し、期間限定で特別キャンペーンを実施しています。

かなり豪華なキャンペーンとなっていますので、よろしければ、この機会にご利用ください。

まとめ:FX市場の変動を味方につけて資産形成を実現する方法

今回は、FX市場での安定した収益確保を目指す方に向けて、

- 市場変動に対応するための基本的な考え方

- 時間帯や相場状況に応じた効果的な取引手法

- リスクを抑えた堅実な資金管理の方法

- 長期的な資産形成に向けた具体的な戦略

上記について、20年以上のFXトレード経験を持つ筆者の実践的なノウハウを交えながらお話してきました。

FX市場の変動は、適切な分析とリスク管理があれば、むしろ収益機会として活用できます。相場の状況に応じて取引量を調整し、損失を最小限に抑えながら利益を着実に積み上げていく手法が、安定した資産形成への近道となるでしょう。

この記事で解説した手法を実践することで、市場変動に振り回されることなく、堅実な取引を行うことが可能になります。

これまでの投資経験や失敗から学んだことは、必ずこれからの取引に活かすことができます。

「年齢的な焦りから早急な結果を求めてしまう」という気持ちはよくわかります。しかし、焦らずに一歩一歩着実に進んでいくことが、長期的な成功への近道です。

今日から、この記事で解説した手法を一つずつ実践に移してみましょう。必ず、安定した資産形成への道が開けるはずです。