FXトレードに取り組んでいる方なら、「なかなか安定した収益が上げられない…」

「相場の大きな流れがつかめず、短期的な変動に振り回されてしまう…」このような悩みを抱えている方も多いのではないでしょうか。

しかし、エリオット波動理論を活用することで、これらの問題を解決できる可能性があります。この理論は、市場心理と価格変動の関係を体系化したもので、短期的な変動に惑わされず、中長期的な相場の流れを把握するのに役立ちます。

今こそ、あなたのトレード手法を見直し、新たな戦略を取り入れるチャンスです。エリオット波動理論を学び、実践することで、より安定した収益を目指せるでしょう。

この記事では、FXトレードで安定した収益を目指す方に向けて、以下の3点について解説しています。

- エリオット波動理論の基本概念と市場心理との関係

- FXトレードにおけるエリオット波動理論の具体的な活用方法

- エリオット波動を用いたリスク管理と長期的視点の重要性

20年以上のFX経験を持つ筆者が、実践的な知見を交えながら解説しています。

FXトレードの世界は日々変化していますが、エリオット波動理論は長年にわたり多くのトレーダーに支持されてきた手法です。あなたのトレードスキル向上のきっかけとして、ぜひこの記事を参考にしてください。

エリオット波動理論:FXトレードの新たな武器

エリオット波動理論:FXトレードの新たな武器

エリオット波動理論は、FXトレードにおいて市場の大局観を養い、安定した収益を目指すための強力なツールです。この理論を活用することで、短期的な変動に惑わされることなく、中長期的な相場の流れを把握できるようになります。

多くのトレーダーが技術的分析に頼りすぎて市場の全体像を見失う中、エリオット波動理論は市場心理と価格変動の関係を体系化することで、より深い洞察を提供します。これにより、感情に左右されない冷静な判断が可能となり、トレードの精度向上につながるのです。

以下では、エリオット波動理論の基本概念から、FXトレードへの適用方法まで詳しく解説していきます。この理論を理解し実践することで、あなたのトレード戦略に新たな視点を加え、市場の動きをより正確に予測できるようになるでしょう。

エリオット波動とは?市場心理を読み解く鍵

エリオット波動理論は、市場の動きが予測可能なパターンを形成するという考え方に基づいています。この理論によると、市場の動きは投資家の集団心理を反映しており、その心理が波動として価格チャートに現れるとされています。

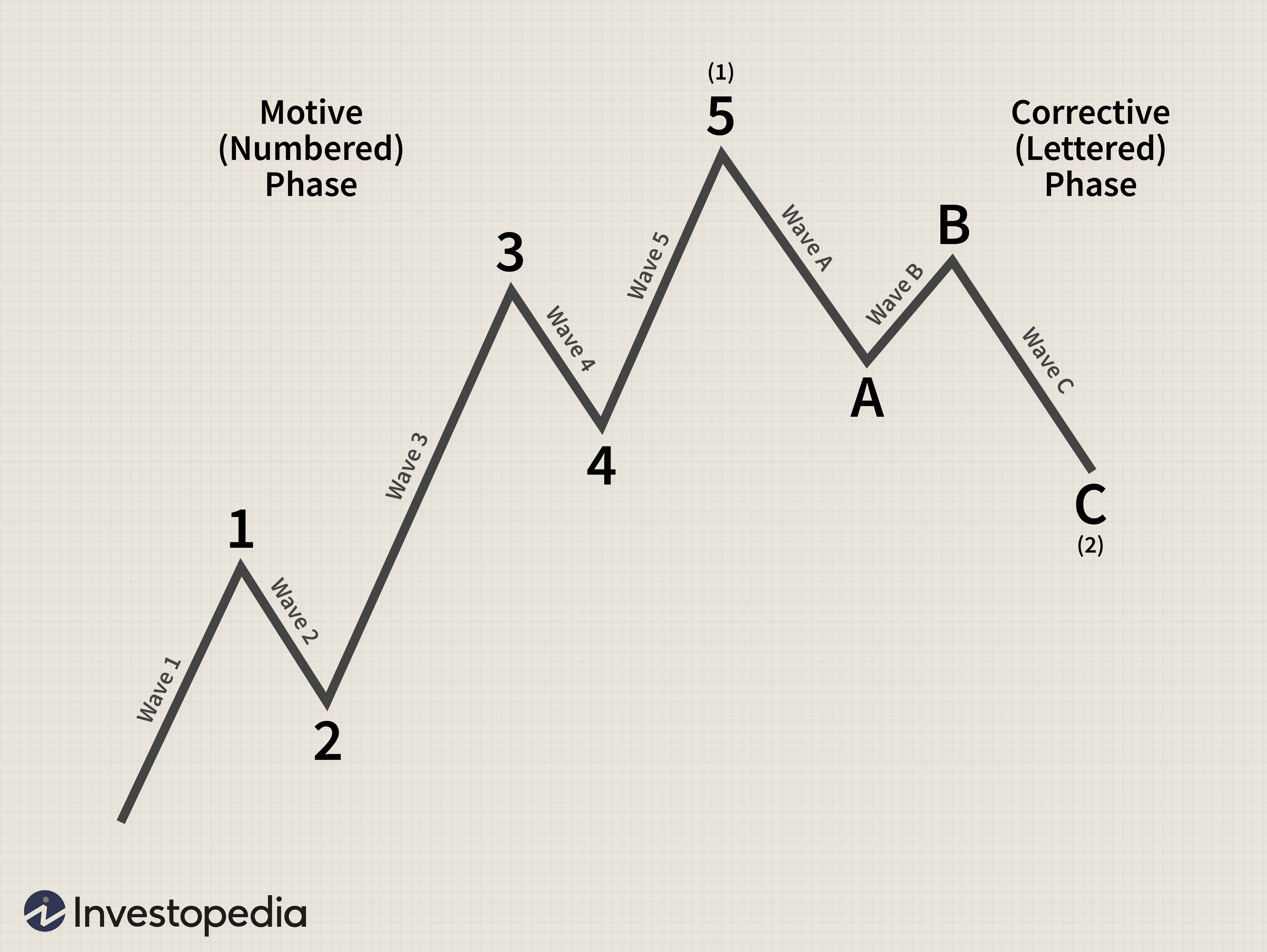

エリオット波動の基本的な概念は、市場が「5つの上昇波(インパルス波)」と「3つの下降波(調整波)」の組み合わせで動くというものです。これらの波動は、大きな波動の中に小さな波動が含まれるというフラクタル構造を持っています。

「なぜ、このような波動が形成されるのだろう?」と疑問に思う方もいるかもしれません。その理由は、市場参加者の心理にあります。

- 上昇相場の初期:少数の投資家が買い始める(第1波)

- 上昇傾向の認識:より多くの投資家が参加(第2波)

- 本格的な上昇:大多数が参加し、急騰する(第3波)

- 上昇の減速:利益確定の売りが入る(第4波)

- 最終上昇:最後の買いが入る(第5波)

その後、市場は下降に転じ、3つの調整波が続きます。この8つの波動が1つのサイクルを形成し、市場はこのサイクルを繰り返すとされています。

引用元:Investopedia

エリオット波動理論の重要なポイントは、各波動の長さや時間に黄金比(フィボナッチ数列)が関係しているという点です。これにより、次の波動の長さや時間を予測することが可能になります。

「でも、本当にこんな単純な法則で市場が動くの?」と疑問に思う方もいるでしょう。確かに、エリオット波動理論は完璧ではありません。市場には予期せぬ出来事や、理論では説明できない動きも存在します。しかし、多くのトレーダーがこの理論を参考にしているため、ある程度の実現性があるのも事実です。

エリオット波動理論を活用する際の注意点として、以下が挙げられます。

-

主観的な解釈の余地がある

波動の区切り方に絶対的な基準がないため、トレーダーによって解釈が異なる場合があります。そのため、他の技術的分析ツールと組み合わせて使用することが推奨されます。

-

時間軸によって見え方が変わる

同じチャートでも、見る時間軸によって波動の形が異なって見える場合があります。複数の時間軸で確認することが重要です。

-

経験と練習が必要

エリオット波動の正確な識別には、多くの経験と練習が必要です。初心者は、まず過去のチャートで波動を識別する練習から始めるのが良いでしょう。

エリオット波動理論は、市場心理を読み解く強力なツールです。ただし、これはあくまでも一つの分析手法であり、万能ではありません。他の分析手法と組み合わせ、総合的に判断することが、より精度の高いトレードにつながります。

なぜFXトレードにエリオット波動が有効なのか

FX市場においてエリオット波動理論が特に有効とされる理由は、この市場の特性と理論の親和性の高さにあります。FX市場は24時間取引が可能で流動性が高く、また、多数の参加者による集団心理が反映されやすいという特徴があります。これらの特徴が、エリオット波動理論の適用に適した環境を作り出しているのです。

エリオット波動理論がFXトレードに有効である具体的な理由として、以下の点が挙げられます。

- 大局観の獲得

- エントリーとイグジットの精度向上

- リスク管理の改善

- 心理的バイアスの軽減

それでは、これらの点について詳しく見ていきましょう。

-

大局観の獲得

エリオット波動理論は、市場の大きな流れを把握するのに役立ちます。FX市場では短期的な変動が激しいため、個々の値動きに惑わされがちです。しかし、エリオット波動を用いることで、現在の相場がどの波動の段階にあるかを認識し、今後の展開を予測することができます。これにより、「今は買いの好機なのか、それとも売りの好機なのか」といった判断がしやすくなります。

-

エントリーとイグジットの精度向上

エリオット波動理論を用いることで、より精度の高いエントリーポイントとイグジットポイントを見つけることができます。例えば、第5波が終了し調整波に入ると予測される時点は、売りのエントリーポイントとして有効です。逆に、調整波の第3波が終了すると予測される時点は、買いのエントリーポイントとして考えられます。「どのタイミングで取引すべきか悩んでいた」という方も、この理論を活用することで、より明確な取引戦略を立てられるようになるでしょう。

-

リスク管理の改善

エリオット波動理論は、各波動の予想される長さを推測するのに役立ちます。これにより、より適切なストップロスとプロフィットターゲットを設定することが可能になります。例えば、第3波は通常最も長い波動とされるため、この波動中のトレードでは比較的大きな利益を狙うことができます。一方、第4波は調整波であるため、より慎重なリスク管理が必要になります。「損切りのタイミングがわからない」「利益確定の時期を逃してしまう」といった悩みを抱えている方にとって、この理論は大きな助けとなるでしょう。

-

心理的バイアスの軽減

FXトレードでは、感情に左右されて非合理的な判断をしてしまうことがあります。エリオット波動理論を用いることで、市場の動きを客観的に捉えることができ、感情的なトレードを避けやすくなります。「相場が上がっているからついつい買ってしまう」「損切りができず、損失が膨らんでしまう」といった経験をお持ちの方も、この理論を指針とすることで、より冷静な判断ができるようになるでしょう。

ただし、エリオット波動理論をFXトレードに適用する際には、いくつかの注意点があります。

まず、この理論は絶対的なものではなく、あくまでも確率論的なアプローチであるということを理解しておく必要があります。また、波動の識別には主観的な要素が含まれるため、他の技術的分析ツール(移動平均線、RSI、MACDなど)と組み合わせて使用することが推奨されます。

さらに、エリオット波動理論の適用には練習と経験が必要です。最初から完璧に波動を識別することは難しいので、デモ取引などで十分に練習を重ねることが大切です。

「エリオット波動理論は複雑で難しそう…」と感じる方もいるかもしれません。確かに、習得には時間がかかりますが、基本的な概念を理解し、実践を重ねていくことで、徐々に使いこなせるようになっていきます。この理論を武器として身につけることで、あなたのFXトレードがより戦略的で成果のあるものになることでしょう。

エリオット波動の5つの上昇波と3つの下降波

エリオット波動理論の核心部分は、5つの上昇波(インパルス波)と3つの下降波(調整波)から成る波動サイクルです。この8つの波動が市場の動きを形作り、大きな波動の中に小さな波動が含まれるというフラクタル構造を持っています。それぞれの波動の特徴と役割を理解することは、市場の動きを予測する上で非常に重要です。

まず、5つの上昇波(インパルス波)について詳しく見ていきましょう。

-

第1波

上昇相場の始まりを示す波動です。この時点では、まだ多くの投資家は前の下降トレンドが続くと考えているため、上昇の勢いは弱く、取引量も少ない傾向があります。「本当に相場が変わったのか?」と疑問に思う投資家も多いでしょう。

-

第2波

第1波の上昇後の調整波です。前の下降トレンドの影響がまだ残っているため、かなりの下落を見せることがありますが、通常は第1波の始点までは戻りません。この波動中、多くの投資家はまだ売りポジションを取っています。

-

第3波

通常、最も力強く、長い上昇波です。この時点で、多くの投資家が新しい上昇トレンドを認識し始め、買いが加速します。取引量が増加し、価格の上昇スピードも速くなります。「相場が本格的に動き出した」と感じる投資家が増えるでしょう。

-

第4波

第3波の上昇後の調整波です。しかし、第2波ほどの下落は見せず、通常は第1波の終点を下回ることはありません。この波動中、多くの投資家は利益確定の売りを入れますが、同時に「まだ上昇する」と考える投資家も買いを入れるため、横ばい相場になることも多いです。

-

第5波

最後の上昇波です。第3波ほどの力強さはありませんが、依然として上昇トレンドは続きます。この時点で、多くの投資家が楽観的になり、「もっと上がる」という期待感から新規の買いが入ります。しかし、同時に大口投資家は利益確定の売りを始めていることも多いです。

次に、3つの下降波(調整波)について説明します。これらの波動は、上昇波の後に現れる調整局面を表します。

-

A波

上昇波が終了し、下降が始まる波動です。多くの投資家がまだ上昇トレンドが続くと考えているため、「良い買い場」と判断して買いを入れる人も多いですが、大口投資家の利益確定売りや、トレンド転換を察知した投資家の売りが優勢となります。

-

B波

A波の下落後の反発波です。多くの投資家がまだ上昇トレンドの継続を信じており、「底を打った」と考えて買いを入れます。しかし、この上昇は一時的なものであり、通常は前の上昇波の終点(5波の頂点)までは到達しません。

-

C波

最後の下降波です。B波の上昇が失敗に終わったことで、多くの投資家が下降トレンドを認識し始め、売りが加速します。この波動は往々にして急激な下落となり、パニック売りが発生することもあります。

これらの波動を正確に識別し、現在の市場がどの波動の段階にあるかを把握することが、エリオット波動理論を用いたFXトレードの鍵となります。

しかし、「実際のチャートでこれらの波動を見分けるのは難しそうだ」と感じる方も多いでしょう。確かに、理論上の完璧な波動パターンが常に現れるわけではありません。そのため、以下のポイントに注意しながら波動を識別することが重要です。

- トレンドラインを活用する

- フィボナッチ・リトレースメントを併用する

- 取引量の変化に注目する

- 複数の時間軸で確認する

特に、フィボナッチ・リトレースメントとの併用は非常に効果的です。エリオット波動理論では、各波動の長さがフィボナッチ数列の比率に従うとされているためです。例えば、第2波は第1波の38.2%〜61.8%戻るとされており、これらのレベルを意識することで波動の区切りを見分けやすくなります。

また、取引量の変化も重要な指標となります。一般的に、第3波では取引量が増加し、第5波では取引量が減少する傾向があります。これらの特徴を把握することで、より正確な波動の識別が可能になります。

「でも、それでも波動の識別は難しい…」と思う方もいるかもしれません。確かに、エリオット波動理論の習得には時間と経験が必要です。しかし、諦めずに練習を重ねることで、徐々に波動のパターンが見えてくるようになります。

最初は過去のチャートで波動を識別する練習から始め、徐々に現在の相場に適用していくことをおすすめします。また、他の経験豊富なトレーダーの意見を参考にしたり、オンラインのコミュニティで議論に参加したりすることも、スキル向上の良い方法です。

エリオット波動の5つの上昇波と3つの下降波を理解し、実際のチャートで識別できるようになることで、あなたのFXトレードはより戦略的で洗練されたものになるでしょう。市場の大きな流れを把握し、より精度の高いエントリーとイグジットが可能になります。

ただし、重要なのは、エリオット波動理論を絶対的なものとして捉えるのではなく、あくまでも一つの分析ツールとして活用することです。他の技術的分析や、ファンダメンタル分析と組み合わせて使用することで、より信頼性の高い判断が可能になります。

エリオット波動理論は、FXトレードにおいて強力な武器となりうる理論です。この理論を学び、実践することで、あなたのトレードスキルは大きく向上するでしょう。市場の波に乗り、安定した収益を目指す道筋が見えてくるはずです。

エリオット波動を使ったFX分析の基本

エリオット波動を使ったFX分析の基本

エリオット波動理論を FX 分析に活用することで、市場の動きをより深く理解し、精度の高いトレード戦略を立てることができます。この理論を基に分析を行うことで、単なる価格の上下動ではなく、市場参加者の心理や行動パターンを読み取ることが可能になります。

しかし、多くの FX トレーダーが「エリオット波動理論は難しそう」と感じ、活用をためらっているのが現状です。確かに、初めて目にするチャートでエリオット波動のパターンを見出すのは容易ではありません。

ここでは、エリオット波動を使った FX 分析の基本を、できるだけわかりやすく解説していきます。波動パターンの見つけ方から、フィボナッチ・リトレースメントとの組み合わせ方、そして波動カウントの重要性と注意点まで、段階的に学んでいきましょう。

これらの知識を身につけることで、あなたの FX 分析スキルは大きく向上し、より戦略的なトレードが可能になるはずです。それでは、具体的な手法について見ていきましょう。

チャートに表れる波動パターンの見つけ方

エリオット波動理論を FX 分析に活用する上で最も重要なのが、チャートに表れる波動パターンを正確に見つけ出すことです。これは一見難しく感じるかもしれませんが、いくつかのポイントを押さえることで、誰でも習得することができます。

波動パターンを見つける基本的なステップは以下の通りです。

- 大きなトレンドを把握する

- 主要な高値と安値を特定する

- 波動の数え方を学ぶ

- 波動の特徴を理解する

それでは、各ステップについて詳しく見ていきましょう。

-

大きなトレンドを把握する

まず、分析対象となる期間全体の大きなトレンドを把握します。上昇トレンドなのか、下降トレンドなのか、それとも横ばいなのかを見極めます。この大きなトレンドが、エリオット波動の主要な方向性を示します。「どの程度の期間を見るべきか」と疑問に思う方もいるでしょう。一般的には、分析したい時間軸の一つ上の時間軸を見ることをおすすめします。例えば、1 時間足で分析したい場合は、4 時間足や日足でまず大きなトレンドを確認します。

-

主要な高値と安値を特定する

次に、チャート上で目立つ主要な高値と安値を特定します。これらの点が、波動の転換点となる可能性が高いです。高値と安値を特定する際は、単に数字上の最高値や最安値を探すのではなく、トレンドの変化点や、大きな価格の跳ね返りが起こった点に注目します。「でも、どの高値や安値が重要なのかわからない」と感じる方もいるでしょう。その場合は、まず最も目立つ高値と安値から始め、徐々に細かい変動にも注目していくとよいでしょう。

-

波動の数え方を学ぶ

エリオット波動理論では、5 つの上昇波(インパルス波)と 3 つの下降波(調整波)が基本パターンです。上昇トレンドでは、5-3-5-3-5 というパターンを、下降トレンドでは 5-3-5 というパターンを探します。ただし、実際のチャートでは完璧なパターンが現れるとは限りません。「5 つの波や 3 つの波がはっきりと見えないことが多い」と感じるのは自然なことです。その場合は、最も明確に見える波動から数え始め、徐々に細かい波動も識別できるようになることを目指しましょう。

-

波動の特徴を理解する

各波動には特徴があります。例えば、第 3 波は通常最も長く力強い波動で、第 4 波は第 2 波ほど深く調整しないという特徴があります。これらの特徴を理解することで、波動の識別がより正確になります。「でも、実際のチャートではこれらの特徴が当てはまらないことも多いのでは?」という疑問を持つ方もいるでしょう。確かにその通りです。市場は常に理論通りに動くわけではありません。しかし、これらの特徴を知っておくことで、波動の可能性を判断する際の重要な指標となります。

波動パターンを見つける際の注意点として、以下の点が挙げられます。

- 複数の時間軸で確認する

- 取引量の変化に注目する

- トレンドラインを活用する

- 波動の重複を理解する

特に、複数の時間軸で確認することは非常に重要です。例えば、日足チャートで見つけた波動パターンが、4 時間足や 1 時間足でどのように表れているかを確認することで、より正確な分析が可能になります。

また、取引量の変化も重要な指標となります。一般的に、第 3 波では取引量が増加し、第 5 波では減少する傾向があります。この特徴を踏まえることで、波動の識別精度が向上します。

「波動パターンを見つけるのは難しい」と感じる方も多いでしょう。確かに、最初は難しく感じるかもしれません。しかし、継続的な練習と経験を積むことで、徐々に波動パターンが見えてくるようになります。最初は過去のチャートで練習し、徐々に現在の相場に適用していくことをおすすめします。

エリオット波動パターンを正確に見つけられるようになれば、あなたの FX 分析の精度は大きく向上するでしょう。市場の大きな流れを把握し、より戦略的なトレードが可能になります。

フィボナッチ・リトレースメントとの組み合わせ

エリオット波動理論とフィボナッチ・リトレースメントを組み合わせることで、FX 分析の精度をさらに高めることができます。フィボナッチ・リトレースメントは、価格の戻り幅を予測するのに役立つツールで、エリオット波動理論と非常に相性が良いのです。

フィボナッチ・リトレースメントとエリオット波動理論を組み合わせる主な利点は以下の通りです。

- 波動の終点を予測しやすくなる

- サポートとレジスタンスレベルを特定できる

- エントリーポイントとイグジットポイントの精度が向上する

- リスク管理がしやすくなる

では、具体的にどのようにフィボナッチ・リトレースメントをエリオット波動分析に活用するのか、見ていきましょう。

-

波動 2 の予測

エリオット波動理論では、波動 2 は波動 1 の 50%〜61.8% 戻るとされています。フィボナッチ・リトレースメントを波動 1 に適用することで、波動 2 の可能性が高い終点を予測できます。「でも、常に 50%〜61.8% の範囲に収まるわけではないのでは?」と疑問に思う方もいるでしょう。確かにその通りです。しかし、この範囲を意識することで、波動 2 の可能性が高い領域を特定し、より精度の高いトレード判断が可能になります。

-

波動 4 の予測

波動 4 は通常、波動 3 の 38.2%〜50% 戻るとされています。波動 3 にフィボナッチ・リトレースメントを適用することで、波動 4 の終点を予測できます。「波動 3 が長い場合、どのポイントからフィボナッチ・リトレースメントを引けばいいのか」と疑問に思う方もいるでしょう。一般的には、波動 3 の始点から終点までをフィボナッチ・リトレースメントのツールで計測します。ただし、波動 3 が非常に長い場合は、波動 3 の後半部分からフィボナッチ・リトレースメントを引くこともあります。

-

波動 5 の目標値設定

波動 5 の長さは、波動 1 と波動 3 の長さから予測できます。フィボナッチ・エクステンションを使用して、波動 5 の目標値を設定します。一般的に、波動 5 は波動 1 の 61.8%〜161.8% の長さになるとされています。「なぜ波動 5 の長さがこれほど幅広いのか」と疑問に思う方もいるでしょう。これは、市場の状況や参加者の心理によって波動 5 の強さが大きく変わるためです。強気相場では 161.8% を超えることもあれば、弱気相場では 61.8% に満たないこともあります。

-

調整波 A-B-C の分析

調整波の A-B-C パターンにもフィボナッチ・リトレースメントを適用できます。B 波は A 波の 50%〜61.8% 戻ることが多く、C 波は A 波の 100%〜161.8% の長さになることが多いとされています。「A-B-C パターンが明確に見えない場合はどうすればいいのか」と悩む方もいるでしょう。そのような場合は、まず大きな調整波を特定し、その中で A-B-C のパターンを探すことをおすすめします。時には、調整波が複雑な形を取ることもあるので、柔軟な解釈が必要です。

フィボナッチ・リトレースメントとエリオット波動理論を組み合わせる際の注意点として、以下が挙げられます。

- フィボナッチ・レベルは絶対的なものではない

- 複数の時間軸で確認する

- 他の技術的指標と組み合わせる

- 市場の全体的なトレンドを常に意識する

「フィボナッチ・リトレースメントを使っても、波動の終点が予測通りにならないことが多い」と感じる方もいるでしょう。確かに、市場は常に理論通りに動くわけではありません。しかし、フィボナッチ・レベルは多くのトレーダーが注目している重要なレベルであり、そこでの価格の反応を観察することで、市場参加者の心理を読み取ることができます。

エリオット波動理論とフィボナッチ・リトレースメントを組み合わせることで、より精度の高い FX 分析が可能になります。この組み合わせを活用することで、エントリーポイントとイグジットポイントの設定がより戦略的になり、リスク管理も容易になります。

ただし、これらのツールを過信せず、常に市場の動きを注視し、必要に応じて柔軟に解釈を変更する姿勢が重要です。継続的な学習と実践を通じて、あなたなりのエリオット波動とフィボナッチ・リトレースメントの活用法を見つけていくことをおすすめします。

波動カウントの重要性と注意点

エリオット波動理論を FX 分析に活用する上で、波動カウントは非常に重要な要素です。波動カウントとは、市場の動きをエリオット波動理論に基づいて数え上げ、現在の市場がどの波動の段階にあるかを特定する作業です。正確な波動カウントは、今後の市場の動きを予測し、適切なエントリーポイントとイグジットポイントを決定するための基礎となります。

波動カウントの重要性は以下の点にあります。

- 市場の全体的な位置を把握できる

- 次の波動の方向性を予測できる

- 重要な転換点を特定できる

- リスク管理に役立つ

それでは、波動カウントの具体的な方法と注意点について見ていきましょう。

-

大きな波動から小さな波動へ

波動カウントは、まず大きな時間軸から始め、徐々に小さな時間軸へと移っていきます。例えば、週足チャートで大きな波動を確認し、その後に日足、4時間足と進んでいきます。「どの時間軸から始めればいいのか分からない」と悩む方もいるでしょう。基本的には、分析したい時間軸の一つ上の時間軸から始めることをおすすめします。これにより、より大きな市場の流れの中で、自分が注目している時間軸の位置づけが明確になります。

-

波動の特徴を把握する

各波動には特徴があります。例えば、第3波は通常最も長く力強い波動で、第4波は第2波ほど深く調整しないという特徴があります。これらの特徴を理解し、チャート上で確認することで、より正確な波動カウントが可能になります。「でも、実際のチャートではこれらの特徴が当てはまらないことも多いのでは?」という疑問を持つ方もいるでしょう。確かにその通りです。市場は常に理論通りに動くわけではありません。しかし、これらの特徴を知っておくことで、波動の可能性を判断する際の重要な指標となります。

-

複数の解釈を持つ

波動カウントは常に一つの正解があるわけではありません。同じチャートでも、複数の解釈が可能な場合があります。そのため、主要な解釈とそれに次ぐ代替的な解釈を持つことが重要です。「複数の解釈があると、かえって混乱してしまう」と感じる方もいるかもしれません。しかし、複数の解釈を持つことで、市場の動きに柔軟に対応できるようになります。主要な解釈が外れた場合でも、代替的な解釈に基づいて迅速に対応できるのです。

-

波動のルールを遵守する

エリオット波動理論には、いくつかの絶対的なルールがあります。例えば、「第2波は第1波の始点を超えてはならない」「第4波は第1波の終点を超えてはならない」などです。これらのルールに反する波動カウントは避けるべきです。「ルールに厳密に従うと、波動カウントがうまくいかないことがある」と感じる方もいるでしょう。その場合は、より大きな時間軸に戻って波動を捉え直すか、別の解釈の可能性を探ることをおすすめします。

波動カウントを行う際の注意点として、以下が挙げられます。

- 過去のデータに基づいて波動カウントを行う

- 取引量の変化に注目する

- フラクタル構造を理解する

- 市場のファンダメンタルズを無視しない

特に、過去のデータに基づいて波動カウントを行うことは重要です。未来の価格動向を予測する際に、まだ形成されていない波動を数えてしまう「未来のカウント」は避けるべきです。

また、取引量の変化も重要な指標となります。一般的に、第3波では取引量が増加し、第5波では減少する傾向があります。この特徴を踏まえることで、波動の識別精度が向上します。

「波動カウントは主観的で、人によって解釈が異なるのでは?」と疑問に思う方もいるでしょう。確かに、波動カウントには主観的な要素が含まれます。しかし、エリオット波動理論のルールや指針を厳密に守り、複数の時間軸で確認することで、より客観的な波動カウントが可能になります。

波動カウントの精度を高めるためには、継続的な練習と経験が不可欠です。最初は難しく感じるかもしれませんが、多くのチャートを分析し、自分の波動カウントと実際の市場の動きを比較することで、徐々にスキルが向上していきます。

また、他の経験豊富なトレーダーの意見を参考にしたり、オンラインのコミュニティで議論に参加したりすることも、波動カウントのスキル向上に役立ちます。

波動カウントは、エリオット波動理論を活用したFX分析の核心部分です。正確な波動カウントができるようになれば、市場の大局観を把握し、より戦略的なトレードが可能になります。ただし、波動カウントは絶対的なものではなく、常に市場の動きに応じて柔軟に解釈を変更する姿勢が重要です。

エリオット波動理論と波動カウントのスキルを磨くことで、あなたのFXトレードはより洗練され、安定した収益を目指す道筋が見えてくるでしょう。継続的な学習と実践を通じて、あなたなりの波動カウントの手法を確立していくことをおすすめします。

エリオット波動でFXトレードの精度を上げる方法

エリオット波動でFXトレードの精度を上げる方法

エリオット波動理論を活用することで、FXトレードの精度を大幅に向上させることができます。この理論を適切に応用すれば、市場の大局観を養い、感情に左右されない冷静な判断で、より安定した収益を目指すことが可能になります。

多くのトレーダーが短期的な変動に惑わされ、一貫性のないトレードを行っている中、エリオット波動理論は中長期的な相場の流れを把握する強力なツールとなります。これにより、より戦略的なエントリーとイグジット、そして効果的なリスク管理が実現できるのです。

以下では、エリオット波動理論を用いてFXトレードの精度を向上させるための具体的な方法について詳しく解説していきます。エントリーポイントの見極め方、利確とロスカットの設定テクニック、そして他の分析ツールとの効果的な併用法について、順を追って説明していきましょう。

エントリーポイントの見極め方

エリオット波動理論を用いたFXトレードにおいて、適切なエントリーポイントを見極めることは非常に重要です。正確なエントリーポイントを特定することで、リスクを最小限に抑えつつ、利益を最大化する可能性が高まります。

エリオット波動理論に基づくエントリーポイントの見極め方には、主に以下のようなアプローチがあります。

- インパルス波の第3波や第5波の開始時

- 調整波の終了時

- 波動の重複時

- フィボナッチ・リトレースメントレベルとの組み合わせ

それでは、これらのアプローチについて詳しく見ていきましょう。

-

インパルス波の第3波や第5波の開始時

第3波は通常最も力強い上昇(または下降)を示すため、この波の開始時点でのエントリーは大きな利益を得る可能性があります。第5波も上昇(または下降)トレンドの最終段階ですが、まだ利益を得る機会があります。「でも、第3波や第5波の開始をどうやって見分けるの?」と疑問に思う方もいるでしょう。これには、前の波の終了パターンや、フィボナッチ・リトレースメントレベルなどを参考にします。例えば、第2波が第1波の61.8%まで戻ったところで反転した場合、それが第3波の開始点である可能性が高いです。

-

調整波の終了時

調整波(A-B-C波)の終了時点も、良好なエントリーポイントとなります。特にC波の終了後は、新たなインパルス波の開始点となる可能性が高いです。「調整波の終了をどうやって判断するの?」という疑問があるかもしれません。これには、フィボナッチ・リトレースメントレベルや、波動の形状、取引量の変化などを総合的に判断します。例えば、C波がA波とほぼ同じ長さになったところで、取引量が減少し始めた場合、調整波の終了が近いと判断できます。

-

波動の重複時

エリオット波動理論では、波動の重複(例:第1波と第4波、またはA波とC波の終点が近い)が発生することがあります。この重複が確認された時点は、トレンドの転換点である可能性が高く、良好なエントリーポイントとなります。「波動の重複って具体的にどういうこと?」と思う方もいるでしょう。例えば、上昇トレンドにおいて、第4波の下落が第1波の終点近くまで到達した場合、これは波動の重複と見なされます。この時点で買いエントリーを行うことで、第5波の上昇を捉えることができる可能性があります。

-

フィボナッチ・リトレースメントレベルとの組み合わせ

エリオット波動とフィボナッチ・リトレースメントを組み合わせることで、より精度の高いエントリーポイントを見出すことができます。特に、38.2%、50%、61.8%のリトレースメントレベルは重要です。「フィボナッチ・リトレースメントって難しそう…」と感じる方もいるかもしれません。しかし、多くのチャートツールにはこの機能が組み込まれているので、実際の使用は比較的簡単です。例えば、上昇トレンドの第1波と第2波が確認できたら、第1波の高値から安値にフィボナッチ・リトレースメントを引きます。第2波が61.8%まで戻ったところで反転した場合、そこが第3波の開始点、つまり買いエントリーのタイミングとなる可能性が高いです。

エントリーポイントを見極める際の注意点として、以下が挙げられます。

- 複数の時間軸で確認する

- 他の技術的指標との整合性を確認する

- 市場のファンダメンタルズを考慮する

- リスク管理を忘れない

「エントリーポイントの見極めは難しい…」と感じる方も多いかもしれません。確かに、完璧なエントリーポイントを毎回見つけることは困難です。しかし、継続的な練習と経験を積むことで、徐々に精度が向上していきます。

最初は過去のチャートでエントリーポイントを探す練習から始め、徐々に実際のトレードに適用していくことをおすすめします。また、トレード日記をつけて、各エントリーの根拠と結果を記録することで、自分の判断力を向上させることができます。

エリオット波動理論を用いたエントリーポイントの見極めは、FXトレードの精度を大きく向上させる可能性を秘めています。市場の大きな流れを把握し、より戦略的なトレードが可能になるでしょう。

利確とロスカットの設定テクニック

エリオット波動理論を活用したFXトレードにおいて、適切な利確(利益確定)とロスカット(損切り)の設定は、収益を最大化し、リスクを最小限に抑えるために極めて重要です。この理論を用いることで、より戦略的で効果的な利確とロスカットのポイントを設定することが可能になります。

エリオット波動理論に基づく利確とロスカットの設定テクニックには、主に以下のようなアプローチがあります。

- 波動の目標値を利用した利確設定

- 前の波動を基準としたロスカット設定

- フィボナッチ・エクステンションを用いた利確設定

- 複数の利確ポイントの設定

それでは、これらのアプローチについて詳しく見ていきましょう。

-

波動の目標値を利用した利確設定

各波動には一般的な目標値があります。例えば、第3波は通常、第1波の161.8%から261.8%の長さになることが多いとされています。この知識を利用して利確ポイントを設定することができます。「でも、具体的にどうやって計算するの?」と思う方もいるでしょう。例えば、第1波が100ピップスの上昇だった場合、第3波の目標値は161.8ピップスから261.8ピップスの範囲になります。この範囲内で、市場の状況や自身のリスク許容度に応じて利確ポイントを設定します。

-

前の波動を基準としたロスカット設定

エリオット波動理論には、波動間の関係に関する重要なルールがあります。例えば、「第4波は第1波の終点を下回ってはならない」というルールがあります。このルールを利用して、ロスカットポイントを設定することができます。「具体的にどこにロスカットを置けばいいの?」という疑問があるかもしれません。例えば、第3波での買いポジションの場合、第1波の終点よりもわずかに下にロスカットを置くことで、理論に反する動きが発生した場合に速やかにポジションを解消できます。

-

フィボナッチ・エクステンションを用いた利確設定

フィボナッチ・エクステンションは、波動の潜在的な終点を予測するのに役立ちます。特に、161.8%、261.8%、423.6%のレベルは重要です。これらのレベルを利用して利確ポイントを設定することで、より精度の高い利益確定が可能になります。「フィボナッチ・エクステンションの使い方がわからない」という方もいるかもしれません。基本的な使い方は、波動の始点と終点を指定することで、自動的に計算されます。例えば、第1波と第2波が確認できた時点で、第1波の始点から終点にフィボナッチ・エクステンションを引くと、第3波の潜在的な終点を予測できます。

-

複数の利確ポイントの設定

一つの大きな波動の中に、より小さな波動が含まれているというエリオット波動理論の特性を利用して、複数の利確ポイントを設定することができます。これにより、市場の動きに応じて段階的に利益を確定していくことが可能になります。「具体的にどうやって複数の利確ポイントを設定するの?」と疑問に思う方もいるでしょう。例えば、第3波でのトレードの場合、小さな第1波、第3波、第5波のそれぞれの終点近くに利確ポイントを設定します。これにより、波動が予想通りに進まない場合でも、ある程度の利益を確保することができます。

利確とロスカットを設定する際の注意点として、以下が挙げられます。

- リスクリワード比を考慮する

- 市場のボラティリティに応じて調整する

- 重要な価格レベル(サポートやレジスタンス)を考慮する

- 感情に左右されず、事前に決めた計画に従う

「利確とロスカットの設定は難しい…」と感じる方も多いかもしれません。確かに、完璧な設定を行うことは簡単ではありません。しかし、エリオット波動理論を活用することで、より論理的で一貫性のある設定が可能になります。

最初は保守的な設定から始め、徐々に自分のトレードスタイルに合わせて調整していくことをおすすめします。また、各トレードの結果を記録し、定期的に振り返ることで、自分にとって最適な設定を見つけていくことができます。

エリオット波動理論を用いた利確とロスカットの設定は、FXトレードのリスク管理と収益最大化に大きく貢献します。市場の波動を理解し、それに合わせた戦略的な利確とロスカットを行うことで、より安定したトレードが可能になるでしょう。

他の分析ツールとの効果的な併用法

エリオット波動理論は強力なツールですが、他の分析ツールと併用することで、さらにFXトレードの精度を高めることができます。様々な分析手法を組み合わせることで、市場の動きをより多角的に捉え、より確実性の高いトレード判断が可能になります。

エリオット波動理論と効果的に併用できる主な分析ツールには、以下のようなものがあります。

- 移動平均線

- RSI(相対力指数)

- MACD(移動平均収束拡散法)

- ボリンジャーバンド

それでは、これらの分析ツールとエリオット波動理論をどのように組み合わせて使用するか、詳しく見ていきましょう。

-

移動平均線との併用

移動平均線は、トレンドの方向性や強さを判断するのに役立ちます。エリオット波動理論と組み合わせることで、波動の確認や、エントリー・イグジットポイントの精度向上が可能になります。例えば、200日移動平均線が上昇トレンドを示している中で、エリオット波動の第3波が始まったと判断できれば、より強力な買いシグナルとなります。「でも、どの期間の移動平均線を使えばいいの?」と疑問に思う方もいるでしょう。一般的には、短期(20日)、中期(50日)、長期(200日)の移動平均線を組み合わせて使用します。これにより、異なる時間軸でのトレンドを同時に確認できます。

-

RSI(相対力指数)との併用

RSIは、相場の過買い・過売り状態を判断するのに有効です。エリオット波動理論と組み合わせることで、波動の転換点をより正確に予測することができます。例えば、第5波の終盤でRSIが過買い圏に達した場合、それは調整波の始まりを示唆する強力なシグナルとなります。「RSIの読み方がよくわからない」という方もいるかもしれません。一般的に、RSIが70を超えると過買い、30を下回ると過売りと判断します。ただし、強いトレンド中はこの基準が変わることもあるので注意が必要です。

-

MACD(移動平均収束拡散法)との併用

MACDは、トレンドの方向性や強さ、そしてモメンタムを判断するのに役立ちます。エリオット波動理論と組み合わせることで、波動の確認や、より精度の高いエントリー・イグジットポイントの特定が可能になります。例えば、第3波の開始時にMACDがゴールデンクロス(短期線が長期線を上から下に突き抜ける)を形成した場合、それは強力な買いシグナルとなります。「MACDの見方がわからない」という方もいるでしょう。基本的には、MACDラインがシグナルラインを上回ると買いシグナル、下回ると売りシグナルと判断します。また、ヒストグラムの高さでモメンタムの強さを判断できます。

-

ボリンジャーバンドとの併用

ボリンジャーバンドは、相場のボラティリティと、価格が統計的に高いか低いかを判断するのに役立ちます。エリオット波動理論と組み合わせることで、波動の転換点やブレイクアウトの確認に活用できます。例えば、第3波の途中で価格が上部バンドに到達し、その後中心線(20日移動平均線)まで戻った場合、それは第4波の開始を示唆する可能性があります。「ボリンジャーバンドの使い方がわからない」という方もいるかもしれません。基本的には、価格が上部バンドに接近すると過買い、下部バンドに接近すると過売りと判断します。また、バンドの幅が狭まるとボラティリティの低下を、広がるとボラティリティの上昇を示します。

これらの分析ツールをエリオット波動理論と併用する際の注意点として、以下が挙げられます。

- 過剰な指標の使用を避ける

- 各指標の特性と限界を理解する

- 異なる時間軸での確認を行う

- 指標間の矛盾を適切に解釈する

「たくさんの指標を使うのは難しそう…」と感じる方もいるかもしれません。確かに、多くの指標を同時に見ることは初心者にとっては混乱を招く可能性があります。しかし、徐々に慣れていくことで、各指標の特性を理解し、効果的に活用できるようになります。

最初は1つか2つの指標からエリオット波動理論との併用を始め、徐々に他の指標も取り入れていくことをおすすめします。また、各指標とエリオット波動理論の組み合わせがどのような結果をもたらすか、過去のチャートで検証することも有効です。

エリオット波動理論を他の分析ツールと効果的に併用することで、FXトレードの精度は大きく向上します。市場の動きをより多角的に捉え、より確実性の高いトレード判断が可能になるでしょう。ただし、これらのツールはあくまでも補助的なものであり、最終的な判断は常にトレーダー自身が行う必要があります。継続的な学習と経験の蓄積を通じて、自分なりの効果的な分析手法を確立していくことが重要です。

エリオット波動を活用したFXリスク管理

エリオット波動を活用したFXリスク管理

エリオット波動理論は、FXトレードにおけるリスク管理の強力なツールとなります。この理論を適切に活用することで、市場の大局観を養い、感情に左右されない冷静な判断が可能になり、より安定した収益を目指すことができます。

多くのトレーダーが短期的な変動に惑わされ、過度なリスクを取ってしまう中、エリオット波動理論は市場の周期性を理解し、適切なリスク管理を行うための指針を提供します。これにより、損失を最小限に抑えつつ、利益を最大化する戦略を立てることが可能になるのです。

以下では、エリオット波動理論を用いたFXリスク管理の具体的な方法について詳しく解説していきます。波動サイクルを利用した資金管理の方法、心理的バイアスを克服するメンタル管理術、そして長期的視点で相場を捉える重要性について、順を追って説明していきましょう。

波動サイクルを利用した資金管理の方法

エリオット波動理論に基づいた資金管理は、FXトレードのリスクを効果的に制御し、安定した収益を生み出すための重要な要素です。波動サイクルを理解し、それに応じて資金を適切に配分することで、損失を最小限に抑えつつ、利益を最大化する機会を得ることができます。

エリオット波動理論を活用した資金管理には、主に以下のようなアプローチがあります。

- 波動ごとのリスク配分

- ピラミッディング戦略の活用

- ポジションサイジングの調整

- 損切りラインの設定

それでは、これらのアプローチについて詳しく見ていきましょう。

-

波動ごとのリスク配分

エリオット波動理論では、市場は5つのインパルス波と3つの調整波で構成されています。各波動の特性を理解し、それに応じてリスクを配分することが重要です。例えば、第3波は通常最も強い上昇(または下降)を示すため、この波動での取引により多くの資金を配分することが考えられます。一方、調整波では市場の方向性が不明確になりやすいため、リスクを抑えた取引が望ましいでしょう。「でも、どの波動なのかを見分けるのは難しいのでは?」と思う方もいるかもしれません。確かに、波動の識別には経験が必要ですが、チャートパターンやテクニカル指標を併用することで、より正確な判断が可能になります。

-

ピラミッディング戦略の活用

ピラミッディングとは、トレンドが続く中で段階的にポジションを増やしていく戦略です。エリオット波動理論と組み合わせることで、より効果的に利用できます。例えば、第3波の上昇トレンドが確認できた場合、最初は小さなポジションで開始し、トレンドが続くにつれてポジションを増やしていきます。これにより、トレンドの恩恵を最大限に受けつつ、リスクを分散させることができます。「ピラミッディングは危険ではないか」と懸念する方もいるでしょう。確かに、適切に管理しないと大きな損失につながる可能性があります。しかし、エリオット波動理論を用いてトレンドの強さを判断し、適切なタイミングでポジションを増やすことで、リスクを抑えつつ利益を最大化できます。

-

ポジションサイジングの調整

各波動の特性に応じてポジションサイズを調整することで、リスクを適切に管理できます。例えば、第3波では比較的大きなポジションを取ることができますが、第5波では市場の勢いが弱まる可能性があるため、ポジションサイズを小さくする方が賢明です。また、調整波ではさらにポジションサイズを縮小し、リスクを最小限に抑えます。「具体的にどのくらいポジションサイズを変えればいいの?」という疑問があるかもしれません。これは個人のリスク許容度や資金量によって異なりますが、一般的には、第3波では通常の1.5倍程度、第5波では0.75倍程度、調整波では0.5倍程度のポジションサイズにすることが考えられます。

-

損切りラインの設定

エリオット波動理論に基づいて損切りラインを設定することで、より効果的なリスク管理が可能になります。例えば、上昇トレンドの中で取引を行う場合、前の波動の終点を損切りラインとして設定することができます。これは、エリオット波動理論の「第4波は第1波の終点を下回らない」というルールに基づいています。「でも、損切りラインを厳密に守るのは難しいのでは?」と感じる方もいるでしょう。確かに、感情的になって損切りを躊躇してしまうことはよくあります。しかし、事前に決めた損切りラインを厳守することが、長期的な成功への鍵となります。損失を限定的に抑えることで、大きな損失を被るリスクを軽減し、資金を守ることができるのです。

これらの資金管理手法を実践する際の注意点として、以下が挙げられます。

- 常に全体の資金量の2%以上をリスクにさらさない

- 複数の通貨ペアで取引する場合は、相関関係を考慮する

- 市場の変化に応じて戦略を柔軟に調整する

- 定期的に資金管理戦略の効果を検証し、必要に応じて改善する

「資金管理は難しそう…」と感じる方もいるかもしれません。確かに、完璧な資金管理を行うことは簡単ではありません。しかし、エリオット波動理論を活用することで、より論理的で一貫性のある資金管理が可能になります。

最初は保守的な戦略から始め、徐々に自分のトレードスタイルに合わせて調整していくことをおすすめします。また、各取引の結果を記録し、定期的に振り返ることで、自分にとって最適な資金管理方法を見つけていくことができます。

エリオット波動理論を用いた資金管理は、FXトレードのリスクを効果的に制御し、長期的な収益の安定化に大きく貢献します。市場の波動を理解し、それに合わせた戦略的な資金配分を行うことで、より安定したトレードが可能になるでしょう。

心理的バイアスを克服するメンタル管理術

FXトレードにおいて、適切なメンタル管理は成功の鍵となります。エリオット波動理論を活用することで、市場の動きをより客観的に捉え、感情に左右されない冷静な判断が可能になります。しかし、人間である以上、完全に心理的バイアスを排除することは難しいものです。ここでは、エリオット波動理論を用いて心理的バイアスを克服し、より効果的なメンタル管理を行う方法について解説します。

エリオット波動理論を活用したメンタル管理には、主に以下のようなアプローチがあります。

- 波動の客観的認識によるバイアスの軽減

- 損失恐怖症の克服

- 過信の抑制

- アンカリング効果への対処

それでは、これらのアプローチについて詳しく見ていきましょう。

-

波動の客観的認識によるバイアスの軽減

エリオット波動理論は、市場の動きを客観的に捉えるための枠組みを提供します。これにより、個人の感情や直感に頼りすぎることなく、より論理的な判断が可能になります。例えば、上昇トレンドの第3波だと認識できれば、「もう上がりすぎた」という感情的な判断ではなく、理論に基づいてさらなる上昇を予測できます。「でも、波動の判断を間違えたらどうしよう」と不安に思う方もいるでしょう。確かに、波動の判断は常に100%正確であるとは限りません。しかし、複数の時間軸で確認したり、他の技術的指標と組み合わせたりすることで、より信頼性の高い判断が可能になります。

-

損失恐怖症の克服

多くのトレーダーが損失を恐れるあまり、適切なタイミングでエントリーできなかったり、早すぎる利確をしてしまったりします。エリオット波動理論を用いることで、各波動の特性や市場の周期性を理解し、損失を適切に管理することができます。例えば、調整波での下落を予測できれば、一時的な損失を恐れずにポジションを保持し続けることができます。「損失を出すのが怖い…」と感じる方も多いかもしれません。しかし、エリオット波動理論に基づいて適切な損切りラインを設定し、それを厳守することで、大きな損失を防ぐことができます。小さな損失を受け入れることが、長期的な成功につながるのです。

-

過信の抑制

連続して利益を上げると、トレーダーは自信過剰になりがちです。しかし、エリオット波動理論は市場の周期性を示しており、上昇の後には必ず調整が来ることを教えてくれます。これにより、過度な自信を抑え、常に謙虜な姿勢で市場に向き合うことができます。例えば、第5波の上昇局面で大きな利益を得たとしても、次の調整波に備えて慎重な姿勢を保つことができます。「でも、チャンスを逃すのが怖い」と思う方もいるでしょう。確かに、慎重になりすぎて好機を逃すこともあります。しかし、エリオット波動理論を理解していれば、次の機会がいつ来るかを予測できるので、焦る必要はありません。

-

アンカリング効果への対処

アンカリング効果とは、特定の情報や数値に固執してしまう心理的バイアスです。FXトレードでは、特定の価格レベルに執着してしまい、客観的な判断ができなくなることがあります。エリオット波動理論は、市場の動きを大局的に捉えることを可能にし、特定の価格レベルにとらわれすぎないようサポートします。例えば、上昇トレンドの第3波中であれば、以前の高値にとらわれることなく、さらなる上昇を予測できます。「過去の高値や安値は重要ではないの?」と疑問に思う方もいるでしょう。もちろん、これらのレベルも重要です。しかし、エリオット波動理論を用いることで、これらのレベルを相対化し、より広い文脈の中で解釈することができるのです。

これらのメンタル管理手法を実践する際の注意点として、以下が挙げられます。

- 定期的に自己の心理状態を振り返る

- トレード日記をつけ、感情と判断の関係を分析する

- ストレス管理の技術(瞑想やマインドフルネスなど)を学ぶ

- 必要に応じて、トレードを一時中断し、客観性を取り戻す

「メンタル管理は難しい…」と感じる方も多いかもしれません。確かに、感情をコントロールすることは容易ではありません。しかし、エリオット波動理論を活用することで、市場の動きをより客観的に捉え、感情に左右されにくい判断が可能になります。

最初は小さな成功体験を積み重ねることから始めましょう。例えば、エリオット波動理論に基づいて設定した損切りラインを守れたことを自己肯定的に評価するなど、小さな進歩を認識することが重要です。また、他のトレーダーとの交流や、メンタルトレーニングの専門家からのアドバイスを受けることも効果的です。

エリオット波動理論を用いたメンタル管理は、FXトレードにおける心理的バイアスを克服し、より一貫性のある判断を可能にします。市場の波動を理解し、それに応じた適切な心理状態を維持することで、長期的に安定したトレードが可能になるでしょう。

長期的視点で相場を捉える重要性

FXトレードにおいて、長期的な視点で相場を捉えることは非常に重要です。エリオット波動理論は、この長期的視点を提供する強力なツールとなります。短期的な変動に惑わされず、市場の大きな流れを理解することで、より安定した収益を目指すことができます。

エリオット波動理論を用いて長期的視点で相場を捉えるアプローチには、主に以下のようなものがあります。

- 大きな波動サイクルの認識

- 複数の時間軸での分析

- 市場のフェーズ理解

- 長期トレンドに沿ったポジション取り

それでは、これらのアプローチについて詳しく見ていきましょう。

-

大きな波動サイクルの認識

エリオット波動理論では、小さな波動が集まってより大きな波動を形成し、それがさらに大きな波動の一部となるというフラクタル構造を持っています。この大きな波動サイクルを認識することで、現在の市場位置をより正確に把握できます。例えば、日足チャートで見た場合の第3波が、週足チャートでは第1波の一部であるかもしれません。「でも、大きな波動を見極めるのは難しいのでは?」と思う方もいるでしょう。確かに、最初は難しく感じるかもしれません。しかし、複数の時間軸でチャートを見比べる習慣をつけることで、徐々に大きな波動を認識できるようになります。

-

複数の時間軸での分析

長期的視点を持つためには、複数の時間軸でチャートを分析することが重要です。例えば、月足、週足、日足、4時間足などを組み合わせて分析することで、より包括的な市場理解が可能になります。各時間軸での波動の位置を確認し、それらの整合性を取ることで、より信頼性の高いトレード判断ができます。「たくさんの時間軸を見るのは大変そう…」と感じる方もいるかもしれません。しかし、これは習慣づけの問題です。最初は2つの時間軸から始め、慣れてきたら徐々に増やしていくことをおすすめします。

-

市場のフェーズ理解

エリオット波動理論は、市場が常に同じように動くわけではなく、異なるフェーズを経ることを教えてくれます。上昇トレンド、下降トレンド、レンジ相場など、市場の状態を正確に把握することで、それぞれのフェーズに適したトレード戦略を立てることができます。例えば、大きな波動の第3波中であれば、短期的な調整を利用して買いのチャンスを探すことができます。「市場のフェーズを見誤ったらどうしよう」と不安に思う方もいるでしょう。しかし、エリオット波動理論を学び、実践を重ねていくことで、フェーズの判断精度は向上していきます。また、他の技術的指標と組み合わせることで、より確実な判断が可能になります。

-

長期トレンドに沿ったポジション取り

エリオット波動理論を用いて長期トレンドを把握することで、そのトレンドに沿ったポジション取りが可能になります。例えば、大きな上昇トレンドの中にいると判断できれば、短期的な下落を買いの好機と捉えることができます。逆に、大きな下降トレンドの中では、短期的な反発を売りの機会と見なすことができます。「でも、トレンドが変わったらどうするの?」という疑問があるかもしれません。エリオット波動理論では、トレンドの転換点も予測可能です。例えば、5波上昇が完了した後は、大きな調整が来る可能性が高いことを示唆しています。このような知識を活用することで、トレンド転換にも柔軟に対応できるのです。

長期的視点で相場を捉える際の注意点として、以下が挙げられます。

- 短期的な変動に惑わされないよう、感情をコントロールする

- 定期的に自身の分析を見直し、必要に応じて修正する

- 経済指標や政治イベントなどの外部要因も考慮に入れる

- 過度に長期的な予測に固執せず、市場の変化に応じて柔軟に対応する

「長期的視点を持つのは難しい…」と感じる方もいるかもしれません。確かに、日々の価格変動に一喜一憂しがちなFX市場において、長期的視点を保つことは容易ではありません。しかし、エリオット波動理論を活用することで、市場の大きな流れを把握し、短期的な変動に惑わされにくくなります。

最初は、週足チャートを中心に分析することから始めてみましょう。そこから徐々に月足、年足へと視野を広げていくことで、より長期的な視点が身につきます。また、過去の大きな相場の動きをエリオット波動理論で分析してみることも、長期的視点を養うのに役立ちます。

エリオット波動理論を用いて長期的視点で相場を捉えることは、FXトレードの成功に大きく貢献します。市場の大きな流れを理解し、それに沿ったトレード戦略を立てることで、より安定した収益を目指すことができるでしょう。短期的な利益に目を奪われることなく、長期的な成功を見据えたトレードを心がけることが重要です。

まとめ:エリオット波動でFXトレードの精度を上げよう

今回は、FXトレードでより安定した収益を目指す方に向けて、

- エリオット波動理論の基本概念

- FXトレードにおけるエリオット波動の有効性

- エリオット波動を用いたリスク管理と長期的視点の重要性

上記について、20年以上のFX経験を持つ筆者の知見を交えながらお話してきました。

エリオット波動理論は、市場心理と価格変動の関係を体系化した強力なツールです。この理論を理解し実践することで、短期的な変動に惑わされず、中長期的な相場の流れを把握できるようになります。

FXトレードにエリオット波動理論を取り入れることで、より戦略的なトレードが可能になるでしょう。市場の大局観を養い、感情に左右されない冷静な判断ができるようになれば、安定した収益への道が開けるはずです。

これまでのトレードで思うような結果が出せなかったとしても、それは決して無駄な経験ではありません。むしろ、エリオット波動理論を学ぶ上での貴重な基礎となるはずです。

「本当に自分にもエリオット波動理論が使いこなせるのだろうか…」と不安に感じる方もいるかもしれません。しかし、誰もが最初は初心者なのです。

まずは小さな一歩から始めてみましょう。エリオット波動理論の基本を学び、実際のチャートで波動を識別する練習から始めてみてください。その積み重ねが、必ずあなたのトレードスキル向上につながります。新たな知識と戦略で、FXトレードの世界に挑戦してみませんか?応援しています!