投資経験のある方なら、「相場の売り時・買い時がわからず、なかなか利益が出せない…」

「損失を出すのが怖くて、思い切った取引ができない…」このような不安を感じている方も多いのではないでしょうか。

しかし、RSI(相対力指数)を活用すれば、そんな悩みは解決できます。

相場の売られすぎ・買われすぎを数値で判断できるこの指標は、初心者から上級者まで世界中のトレーダーに支持されています。

明確な基準に基づいて売買のタイミングを判断できるため、感情的な取引を防ぎ、リスクを抑えた堅実な投資が可能になるのです。

この記事では、投資で安定した収益を目指す方に向けて、

- RSIの基本的な仕組みと読み方

- 具体的な売買判断の方法

- リスクを抑えた資産運用の実践方法

上記について、証券会社での経験と13年間の実践で得たノウハウを交えながら解説しています。

投資の成功は、正しい判断基準を持つことから始まります。

RSIという信頼できる道具を使えば、より確かな一歩を踏み出せるはずです。

ぜひ参考にしてください。

RSIの基本と相場分析での役割

相場の強弱を数値化

RSI(相対力指数)は、相場の売られすぎ・買われすぎを数値化して判断できる、初心者に最適な投資指標です。

特に時間に制約のある投資家でも、明確な基準に基づいて取引判断を行えるため、堅実な投資戦略を組み立てやすい特徴があります。

この指標が支持される理由は、複雑な相場分析を必要とせず、誰でも同じ基準で客観的な判断が可能な点にあります。

数値による明確な売買シグナルは、投資経験が浅い方でも理解しやすく、感情的な判断に流されにくい利点があるのです。

では、RSIの基本的な仕組みから、実際の設定方法、そして世界中のトレーダーに支持される理由まで、順を追って詳しく見ていきましょう。

RSIとは?初心者でもわかる指標の仕組み

RSI(Relative Strength Index)は、相場の強弱を0から100までの数値で表す技術指標です。「どれくらい売られすぎているのか」「どれくらい買われすぎているのか」を客観的に判断できる、初心者に最適な分析ツールと言えます。

「難しい指標は苦手だけど、なんとなくで売買するのも不安…」という方にとって、RSIは最適な選択肢になるでしょう。

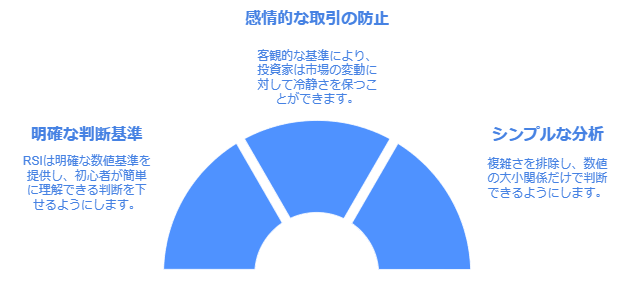

その理由は、以下の3つの特徴にあります。

-

明確な判断基準

RSIは0から100の数値で表示されるため、70以上で売られすぎ、30以下で買われすぎと判断できます。この明確な基準があることで、初心者でも迷わず判断を下せます。

-

感情に左右されにくい

数値による客観的な判断基準があるため、相場の急激な変動時でも冷静な判断が可能です。これは、投資経験の浅い方が陥りやすい感情的な取引を防ぐ効果があります。

-

シンプルな見方

複雑な計算や難しい解釈は必要ありません。数値の大小関係だけで判断できるため、チャート分析に不慣れな方でも活用しやすい特徴があります。

このように、RSIは相場分析の入門者でも扱いやすい指標として設計されています。

特に、時間に制約のある投資家にとって、短時間で判断を下せる点は大きな利点となるでしょう。

RSIの計算方法と設定のポイント

RSIの計算には、直近の値動きにおける上昇幅と下落幅の比率が使用されます。

一見複雑に思えるかもしれませんが、実際の計算は全て取引ツールが自動で行ってくれるため、投資家が意識する必要はありません。

重要なのは、RSIの期間設定です。

一般的には以下の3つの期間が使用されます。

-

9日間(短期)

短期の売買機会を見つけやすく、デイトレードや短期売買に適しています。ただし、シグナルが頻繁に出るため、経験の少ない方は振り回される可能性があります。

-

14日間(標準)

もっとも一般的な設定期間です。短期と長期のバランスが取れており、初心者からベテランまで幅広く使用されています。まずはこの設定からスタートすることをお勧めします。

-

25日間(長期)

長期的なトレンドを重視する設定です。シグナルの発生頻度は少なくなりますが、より信頼性の高い売買機会を見つけることができます。

このように、RSIの期間設定は投資スタイルに合わせて選択することが重要です。

初めは14日間の標準設定からスタートし、徐々に自分のスタイルに合った設定を見つけていくことをお勧めします。

世界中のトレーダーが注目するRSIの優位性

RSIが世界中のトレーダーから支持される理由は、その普遍的な有効性にあります。

相場の種類や時間軸に関係なく活用できる点が、多くの投資家から評価されている要因です。

具体的には、以下の3つの優位性が挙げられます。

-

グローバルスタンダード

RSIは世界中の投資家が使用する指標であり、その判断基準も世界共通です。このため、他の投資家の動きを予測しやすく、市場の流れに乗りやすい特徴があります。

-

多様な相場で有効

株式、為替、商品先物など、あらゆる金融商品で活用できます。また、上昇相場でも下落相場でも同じように機能するため、相場環境を選びません。

-

リスク管理との相性

明確な数値基準があるため、損切りや利益確定のポイントを決めやすい特徴があります。これにより、感情的な判断を抑制し、計画的な投資を実現できます。

これらの優位性に加えて、RSIは他の技術指標との組み合わせも容易です。

移動平均線やボリンジャーバンドなど、相性の良い指標と組み合わせることで、より精度の高い投資判断が可能となります。

RSIを使った実践的なトレード手法

売買判断を数値化

RSIを活用した実践的なトレード手法は、明確な数値基準に基づいて売買のタイミングを判断できる優れた投資戦略です。

時間に制約のある投資家でも、客観的な判断基準に従って効率的な取引が可能となります。

この手法が支持される背景には、感情的な判断に左右されることなく、データに基づいた冷静な投資判断ができる点があるでしょう。

特に、初心者が陥りやすい「焦りによる早めの利確」や「損切りの遅れ」といった失敗を防ぐ効果が期待できます。

まずは、RSIを使った基本的な売買シグナルの見方から解説し、その後でトレンドとの組み合わせ方や理想的なエントリーポイントの見極め方について詳しく説明していきましょう。

RSIで読み解く売られすぎ・買われすぎのシグナル

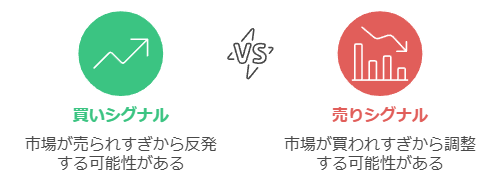

RSIによる売買シグナルは、数値の変化から相場の強弱を読み取る実践的な手法です。

具体的には、RSI値が30を下回った時が「買われすぎ」、70を上回った時が「売られすぎ」と判断します。

「相場の転換点を見極めるのが難しい」という声をよく耳にしますが、RSIを使えば客観的な判断が可能になります。

以下が、RSIを使った基本的な売買シグナルの判断方法です。

-

買いシグナル

RSI値が30を下回った後、上昇に転じた時点が買いのタイミングです。これは市場が下げ過ぎの状態から反発する可能性が高いことを示しています。特に、RSI値が20を下回るような極端な場合は、強い反発が期待できます。

-

売りシグナル

RSI値が70を上回った後、下落に転じた時点が売りのタイミングとなります。市場が上げ過ぎの状態から調整局面に入る可能性を示唆しています。RSI値が80を上回るような場合は、大きな調整が入る可能性に注意が必要です。

-

警戒シグナル

RSI値が中立帯(30-70)で長期間推移する場合は、明確な方向性が出にくい相場と判断できます。このような時は、新規のポジション取得を控えめにする慎重な姿勢が推奨されます。

RSIとトレンドを組み合わせた分析方法

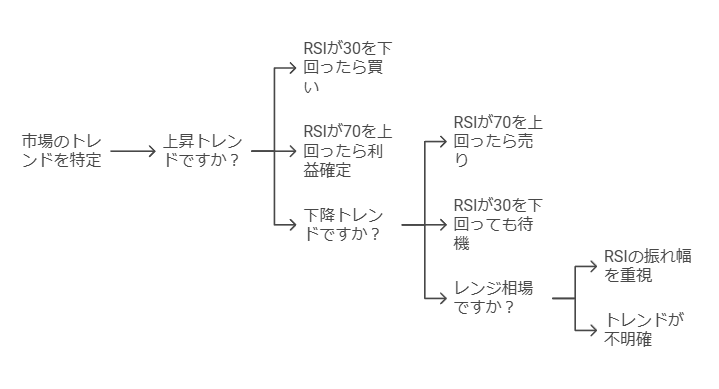

RSIとトレンドを組み合わせることで、より精度の高い売買判断が可能になります。

トレンドの方向性とRSIのシグナルが一致した時に、より確度の高いトレードチャンスと考えられます。

多くの投資家が「上昇トレンドなのに売りを入れてしまった」という経験をお持ちでしょう。

RSIとトレンドを組み合わせることで、このような判断ミスを防ぐことができます。

以下が、RSIとトレンドを組み合わせた効果的な分析方法です。

-

上昇トレンドでの活用

上昇トレンド中は、RSIが30を下回った時の買いシグナルを重視します。一方、70を上回った場合でも、すぐに売りを入れるのではなく、利益確定の目安として活用します。強いトレンドの場合、RSIは長期間70以上を推移することもあります。

-

下降トレンドでの活用

下降トレンド中は、RSIが70を上回った時の売りシグナルに注目します。30を下回っても、すぐに買いを入れることは避け、反転の確認を待ちます。弱い相場では、RSIが30以下で長く推移する可能性があります。

-

レンジ相場での活用

明確なトレンドがない相場では、RSIの振れ幅を重視します。RSIが30-70のレンジ内で推移する場合、ポジションの保有期間を短めに設定し、小幅な値動きを狙う戦略が効果的です。

RSIで見極める理想的なエントリーポイント

RSIを使って理想的なエントリーポイントを見極めるには、複数の確認ポイントを組み合わせる必要があります。

単にRSIの数値だけでなく、市場の状況や時間帯なども考慮に入れることで、より確度の高い取引が可能になります。

「エントリーのタイミングで迷ってしまう」という声は、多くの投資家が共有する悩みです。

RSIを活用することで、この問題を解決できます。

以下が、RSIを使った理想的なエントリーポイントの見極め方です。

-

ダブルボトムの確認

RSIが30を下回った後、一度反発して再び30近辺まで下がった場合、より強い反発が期待できます。このダブルボトムのパターンは、買いエントリーの好機と言えます。

-

時間帯の考慮

主要な市場の取引時間帯(東京市場、ロンドン市場、ニューヨーク市場)でRSIのシグナルが出た場合、より信頼性が高くなります。特に、市場の重複時間帯は注目すべき時間帯です。

-

値動きの確認

RSIが示すシグナルと実際の価格動向が一致しているかを確認します。例えば、RSIが上昇に転じても価格が下落を続ける場合(ダイバージェンス)は、エントリーを見送る判断も必要です。

RSIを活用したリスク管理と資産形成

安定重視の資産形成

RSIを活用したリスク管理は、投資資金を守りながら着実な資産形成を実現する重要な戦略です。

数値化された明確な基準に基づく判断により、感情的な取引を防ぎ、計画的な資産運用が可能となります。

長期的な資産形成において最も重要なのは、大きな損失を回避することでしょう。

RSIを活用することで、相場の過熱感を客観的に判断でき、リスクの高い局面を回避しやすくなります。

では、具体的な損失抑制の方法から、他の指標との組み合わせ方、そして長期的な資産運用のポイントまで、順を追って解説していきましょう。

RSIで損失を抑える具体的な注意点

RSIを使ったリスク管理の基本は、相場の過熱感を数値で捉え、危険な局面を回避することにあります。

大きな損失を出さないことが、長期的な資産形成の成功につながります。

「損失を出すのが怖くて、なかなかトレードできない」という声をよく耳にしますが、RSIを活用することで、より客観的な判断が可能になります。

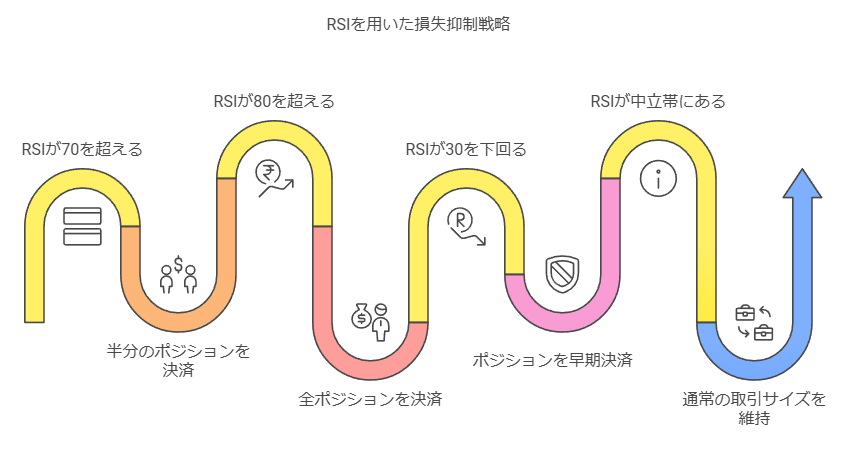

以下が、RSIを使った具体的な損失抑制方法です。

-

利益確定の基準設定

RSI値が70を超えた場合は、利益が出ているポジションの半分を決済することをルール化します。これにより、利益を確定しながら、さらなる上昇の可能性も残すことができます。80を超えた場合は、全ポジションの決済を検討します。

-

損切りライン設定

RSI値が30を下回っているにもかかわらず、価格が反発しない場合は、相場の弱さを示している可能性があります。このような状況では、含み損を抱えたポジションの早めの決済を検討します。

-

ポジションサイズの調整

RSI値が中立帯(30-70)にある場合は、通常の取引サイズで運用します。ただし、RSIが極端な値を示している場合は、取引サイズを半分に抑えるなど、リスク管理を強化します。

RSIと他の指標を組み合わせた堅実な取引戦略

RSIと他の技術指標を組み合わせることで、より信頼性の高い取引判断が可能になります。

特に、移動平均線やボリンジャーバンドとの併用は、取引の精度を高める効果があります。

「一つの指標だけでは不安」という声も多いでしょう。

複数の指標を組み合わせることで、より確実性の高い取引が可能になります。

以下が、RSIと相性の良い指標との組み合わせ方です。

-

移動平均線との組み合わせ

RSIが30を下回り、かつ価格が20日移動平均線を下回っている場合、強い買いシグナルとして判断します。同様に、RSIが70を上回り、価格が20日移動平均線を上回っている場合は、売りシグナルとして捉えます。

-

ボリンジャーバンドとの併用

RSIが30を下回り、同時に価格がボリンジャーバンドの下限に達している場合、反発の可能性が高まります。逆に、RSIが70を上回り、価格が上限バンドに達している場合は、調整の可能性を考慮します。

-

MACD(移動平均収束拡散法)との活用

RSIのシグナルとMACDのゴールデンクロス・デッドクロスが一致した場合、より信頼性の高い売買シグナルとして判断できます。これにより、偽シグナルの回避が可能になります。

RSIを使った長期的な資産運用のポイント

RSIを長期的な資産運用に活用する場合、日々の売買シグナルだけでなく、より大きな相場サイクルを捉えることが重要です。

週単位や月単位のチャートでRSIを確認することで、中長期的なトレンドを把握できます。

「短期の値動きに一喜一憂してしまう」という悩みを持つ方も多いでしょう。

より長期的な視点でRSIを活用することで、この問題を解決できます。

以下が、RSIを使った長期運用のポイントです。

-

複数時間軸の活用

月足、週足、日足のRSIを組み合わせて判断します。長期時間軸でのRSIが示す相場環境を確認した上で、短期の取引判断を行うことで、より安定した運用が可能になります。

-

資金配分の最適化

RSIの値に応じて投資金額を調整します。RSIが中立帯にある時は全体の70%程度を投資に回し、極端な値を示している場合は30%程度に抑えるなど、柔軟な資金管理を行います。

-

定期的な見直し

月に1回程度、RSIの設定値や運用方針の見直しを行います。直近の相場環境に合わせて、RSIの期間設定や売買の基準値を微調整することで、より効果的な運用が可能になります。

当ブログは、オーストラリアの老舗ブローカーであるAxiと提携し、期間限定で特別キャンペーンを実施しています。

かなり豪華なキャンペーンとなっていますので、よろしければご活用ください。

まとめ:RSIで始める堅実な資産運用とリスク管理の実践

今回は、投資でリスクを抑えながら着実な資産形成を目指す方に向けて、

- RSIの基本的な仕組みと活用方法

- 具体的な売買判断とリスク管理の手法

- 長期的な資産形成のための実践戦略

上記について、13年間のFX投資経験を持つ筆者の実践的なノウハウを交えながらお話してきました。

RSIは、相場の売られすぎ・買われすぎを数値で判断できる実用的な指標です。

明確な基準に基づいて投資判断ができるため、感情的な売買を防ぎ、リスクを抑えた堅実な資産運用が可能となります。

今すぐにでもチャートを開いて、RSIの動きを確認してみましょう。

70以上と30以下の水準に注目することで、有望な売買機会を見つけることができるはずです。

これまで投資に不安を感じていた方も、RSIを活用することで、より客観的な判断ができるようになるでしょう。

筆者も投資を始めた当初は、同じように悩んでいました。

しかし、RSIという客観的な指標を見つけたことで、徐々に自信を持って取引できるようになりました。

まずは少額から、RSIを使った取引を始めてみましょう。

一歩一歩、着実に実践を重ねることで、必ず投資の成果は付いてくるはずです。

頑張ってください。