FX取引を始めようとする投資家にとって、「取引にはどのような費用がかかるのだろうか…」

「証券会社によって手数料体系が異なるが、どのように選べばよいのか…」といった疑問は重要な検討事項となります。

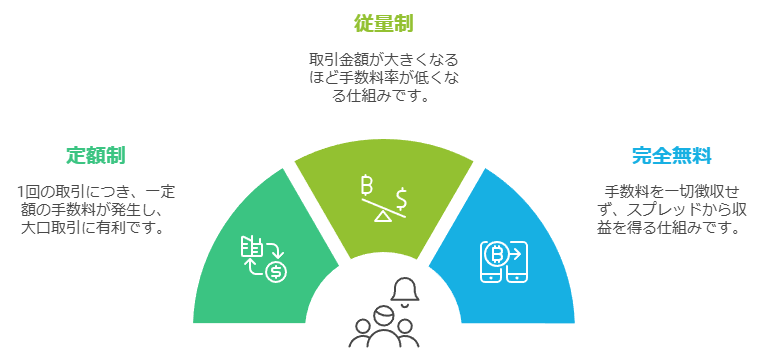

FX取引における手数料体系は、定額制、従量制、完全無料制など、証券会社ごとに特徴が異なります。

この違いは、取引収益に大きな影響を与える要素として認識されています。

手数料構造を理解し、取引頻度や取引金額に適した証券会社を選択することで、取引コストを最適化することが可能です。

本記事では、FX取引の効率化を検討している方に向けて、以下の内容を解説していきます。

- 主要な手数料体系の詳細分析

- 取引スタイルに基づく証券会社選定基準

- 実践的なコスト最適化戦略

取引コストの最適化は、FX取引における収益性向上の重要な要素です。

効率的な取引環境の構築に向けて、本記事の情報をご活用ください。

FX取引手数料の種類と特徴を理解しよう

手数料体系の選択で収益が変わる

FX取引で安定的な収益を上げるには、取引コストの把握が不可欠です。

証券会社によって手数料体系が大きく異なるため、自分の取引スタイルに合った手数料プランを選ぶことが重要になります。

コストを抑えることは、投資の基本中の基本となります。

取引手数料は一見些細に見えますが、取引を重ねるうちに大きな金額となり、収益を圧迫する可能性があるのです。

それでは、具体的な手数料の種類や特徴について、順を追って見ていきましょう。

証券会社で異なる3つの手数料体系とは

FX取引の手数料体系は、大きく分けて3つのタイプが存在します。

それぞれに特徴があり、取引スタイルによって最適な選択が変わってきます。

「手数料の仕組みがよくわからない…」という方も多いかもしれません。ここでは、各手数料体系の特徴を具体的に解説していきます。

-

定額制

1回の取引につき、一定額の手数料が発生します。取引金額に関係なく手数料が固定されているため、大口取引を行う場合に有利です。例えば、1取引あたり500円など、明確な手数料設定となっています。

-

従量制

取引金額に応じて手数料が変動する仕組みです。一般的に取引金額が大きくなるほど手数料率は低くなります。例えば、100万円までは0.15%、500万円までは0.12%といった段階的な設定が特徴です。

-

完全無料

取引手数料を一切徴収しない代わりに、売値と買値の差額(スプレッド)で収益を得る仕組みです。取引回数が多い場合に向いていますが、スプレッドが広めに設定されている場合もあるため注意が必要でしょう。

それぞれの手数料体系には一長一短があり、取引スタイルによって最適な選択が異なります。

また最も取引コストが安く抑えられるのは手数料無料でスプレッドからのみ収益を得ているブローカーになります。

取引手数料無料のFX口座のメリット

近年、取引手数料が完全無料のFX口座が増えています。

特に取引頻度が高い投資家にとって、大きなメリットとなる可能性があります。

「無料と聞くと怪しく感じる…」という声も聞かれますが、実は多くの大手FX会社が採用している正当なビジネスモデルなのです。

-

コスト削減効果

取引の度に発生する手数料が0円となるため、特に頻繁に取引を行う場合は大きなコスト削減になります。年間の取引回数が多ければ多いほど、節約効果は大きくなるでしょう。

-

損益分岐点の低下

手数料負担がないため、わずかな値動きでも利益を確定できます。これにより、小さな利益を積み重ねていく取引戦略が立てやすくなります。

-

取引戦略の幅が広がる

手数料を気にせずに取引できるため、スキャルピングなどの短期売買や、複数通貨ペアでの分散投資といった戦略も取りやすくなります。

ただし、手数料無料の口座でもスプレッドという形で実質的なコストは発生することを忘れないでください。

スプレッドと手数料の関係を把握する

FX取引では、手数料とスプレッドの両方を考慮する必要があります。スプレッドとは売値(Bid)と買値(Ask)の差額のことで、実質的な取引コストの一部となります。

「手数料が無料なら、それが一番お得なのでは?」と考える方もいるでしょう。

しかし、実際はそう単純ではありません。

-

スプレッドと手数料のトレードオフ

一般的に、手数料が無料の業者はスプレッドを広めに設定していることが多いです。反対に、手数料を徴収する業者はスプレッドを狭く設定している傾向があります。

-

取引頻度による使い分け

頻繁に取引する場合は手数料無料の口座が有利になりやすく、取引回数が少ない場合はスプレッドの狭い口座の方が総コストを抑えられる可能性があります。

-

時間帯による変動

スプレッドは市場の流動性によって変動します。特に夜間や重要経済指標の発表時には広がる傾向があるため、取引を行う時間帯も考慮に入れる必要があるでしょう。

実際の取引では、手数料とスプレッドの両方を含めた総コストで比較することが重要です。

ちなみに、筆者おすすめのAxiの総コストは、FX業界最安となっています。

現在は、更に総コストを削減できるキャンペーンも行われており、取引スペックでは右に出るブローカーはありません。

賢くFX会社を選ぶ3つのポイント

信頼できるFX業者の選び方

FX取引で成功するには、自分に合った証券会社を選ぶことが重要な鍵となります。

手数料体系や取引環境が会社によって大きく異なるため、慎重に比較検討する必要があるでしょう。

「安ければ良い」という単純な基準では、思わぬ落とし穴にはまる可能性があります。

取引スタイルや資金計画に合わせて、総合的に判断することが賢明です。

それでは、FX会社を選ぶ際の具体的なポイントについて、順を追って解説していきましょう。

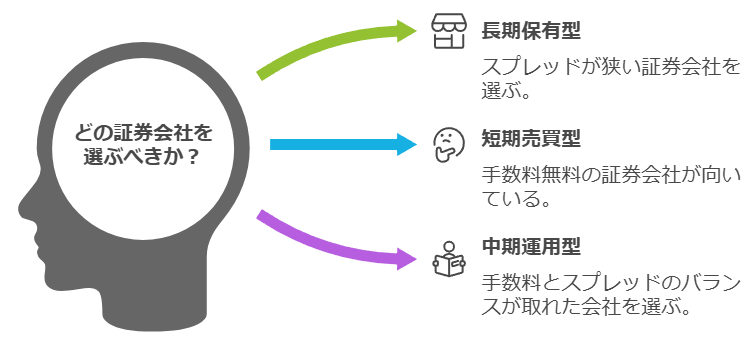

取引スタイルに合った手数料プランを選ぶ

FX取引の成功には、自分の取引スタイルに適した手数料プランを選ぶことが欠かせません。

「どの会社を選べばいいのかわからない」という声をよく耳にしますが、実は取引スタイルによって最適な選択肢は変わってくるのです。

「月々の余裕資金で少しずつ運用したいけれど、損失は避けたい…」という不安を抱える方も多いでしょう。

そんな方には、以下のような取引スタイル別の選び方をお勧めします。

-

長期保有型の場合

取引回数が少ないため、スワップポイントが有利な証券会社を選ぶのが賢明です。手数料は多少高くても、スワップポイントによる収益が大きい方が、長期的には有利に働くことが多いでしょう。

-

短期売買型の場合

取引回数が多いため、手数料無料でスプレッドの狭い証券会社が向いています。

-

中期運用型の場合

取引手数料とスワップポイントのバランスが取れた会社を選びましょう。

取引スタイルに合った手数料プランを選ぶことで、無駄なコストを削減できます。

筆者がおすすめする「Axi」では、最もスプレッドが狭いプランから手数料無料のプランまで完備されています。

上記に記載されたスタイルのどれにでも対応できるため、よろしければご確認ください。

コスト計算の方法と比較のコツ

FX取引の実質的なコストを正確に把握するには、手数料とスプレッドの両方を考慮した計算が必要です。

ただし、「複雑な計算は苦手」という方も多いはずです。

実は、コスト計算には簡単な方法があります。

以下のステップで、自分に合った証券会社を見つけることができるでしょう。

-

月間の予想取引回数を決める

例えば月に10回程度の取引を予定しているなら、その回数を基準に計算します。取引頻度が読めない場合は、余裕を持って多めに見積もっておくと安全です。

-

1回あたりの取引金額を設定

退職金運用なら1,000万円の5%(50万円)ずつ、給与が30万であれば月15000円ずつなど、具体的な金額を決めておきましょう。この金額によって有利な手数料体系が変わってきます。

-

総コストの試算

手数料×取引回数に、スプレッド×取引金額を加えた金額が、月間の総コストとなります。この計算を複数の証券会社で行い、比較することで最適な選択ができます。 参考:「Axi」スプレッド&取引手数料一覧

具体的な数字で比較することで、直感ではなく客観的な判断が可能になります。

おすすめFX会社の選び方と注意点

信頼できるFX会社を選ぶ際は、手数料だけでなく総合的な評価が重要です。

「手数料が安いだけの会社を選んで失敗した」という経験をお持ちの方もいるでしょう。

以下の項目をチェックすることで、安心して取引できる証券会社を見つけることができます。

-

ライセンス登録の確認

必ずその業者が適切なライセンスを取得していることを確認しましょう。ライセンス未取得の業者との取引は、資金を失うリスクが極めて高くなります。信頼できるライセンス機関からの認可がある業者であれば、一定の規制と監視の下で運営されているため、安心して取引を行うことができます。ライセンスの詳細は、各国の金融規制当局のウェブサイトで簡単に確認できます。

-

信託保全と分別管理

海外ブローカーの場合、信託保全が義務付けられていないことが多く、信託保全の仕組みがないか、もしくは不十分な場合があります。しかし海外ブローカーを利用する場合に重要な項目は、信託保全ではなく、The Financial Commissionという紛争解決機関への加盟をチェックする方が重要といえます。各ブローカーとの紛争トラブルが発生した場合、顧客はThe Financial Commissionの補償基金から1件につき最大2万ユーロの補償を受けられます。

-

取引ツールの使いやすさ

実際に取引する際のストレスを減らすため、デモ口座で使い勝手を確認することをお勧めします。特に、注文の出し方や取引履歴の確認のしやすさは重要なポイントです。世界で最も多くのトレーダーが利用しているMT4/MT5から始めるのがおすすめといえます。

-

サポート体制

初心者でも安心して取引できるよう、日本語でのWEBサイト運営がされていて、電話サポートデスクや、日本語でのメールサポートデスクが充実している会社を選びましょう。これらのサポート体制を確認しておくと安心です。

これらのポイントを押さえることで、手数料だけでなく総合的に優れた証券会社を選ぶことができます。

筆者お薦めのFXブローカーの「Axi」では、高い信頼性と利便性を有した優れたブローカーです。

The Financial Commissionへの加盟もこちらからご確認ください。

コストを抑えて効率的に取引する方法

コスト管理で利益を確保

FX取引で着実に利益を積み上げるには、取引コストを適切に管理することが不可欠です。

手数料やスプレッドといったコストを最小限に抑えることで、より効率的な資産運用が可能になります。

「失敗は許されない」という思いから、慎重になりすぎてしまう方も多いでしょう。

しかし、適切なコスト管理と取引手法を組み合わせることで、リスクを抑えながら着実に収益を上げることができます。

それでは、具体的なコスト管理の方法と、効率的な取引の進め方について解説していきましょう。

少額取引から始める安全な取引プラン

FX取引を始める際は、少額から取引を開始し、徐々に取引額を増やしていくことをお勧めします。

「早く大きな利益を上げたい」という焦りは禁物です。

「月々の給与から投資を始めたいけれど、失敗が怖い…」という不安を感じている方も多いはずです。

そんな方のために、安全な取引プランをステップ別に解説します。

-

デモ口座での練習期間を設ける

最初の1ヶ月は、デモ口座で基本的な操作方法を習得しましょう。実際の市場の動きを観察しながら、リスクなく取引の感覚を掴むことができます。この期間で、最低でも20回以上の取引を経験することをお勧めします。

-

少額での実取引を開始

デモ口座で自信がついたら、資金全体の5%程度から実取引を始めましょう。例えば、運用資金が200万円なら、10万円程度から取引を開始します。この段階では、1回の取引での損失を1万円以内に抑えることが重要です。

-

段階的な資金の増額

3ヶ月程度の実取引で利益が出せるようになったら、取引額を徐々に増やしていきます。ただし、1回の増額幅は既存の取引額の20%程度に抑えることをお勧めします。

この段階的なアプローチにより、大きな損失を避けながら取引経験を積むことができます。

Axiのデモ口座では、Axi公式日本語WEBサイト最下部のフッターメニューから、数分で開設できるようになっています。

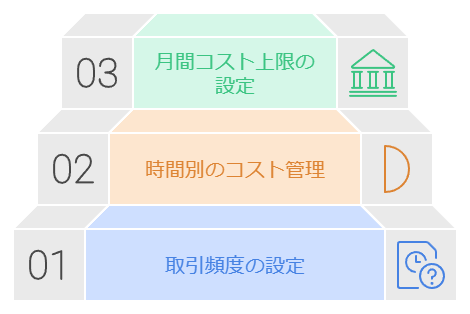

取引頻度を考慮したコスト管理術

FX取引のコストを抑えるには、取引頻度に応じた適切な管理が必要です。

「手数料を節約したい」という思いから、やみくもに取引回数を減らすのは得策ではありません。

効率的なコスト管理のポイントを、具体的な数字を交えて解説します。

-

1日の取引回数を設定

仕事との両立を考えると、1日2〜3回程度の取引が現実的です。この場合、短期トレードとなるため、1回あたりの取引コストを出来る限り抑えることで、利益の最大化を図ることができます。

-

時間帯別のコスト管理

スプレッドは時間帯によって変動します。特に深夜と早朝は広がる傾向があるため、スプレッドの狭い21時-23時に集中して取引を行うことで、大幅なコスト削減が可能です。

-

コスト上限の設定

取引コストには上限を設定しましょう。例えば、スプレッドの広がる深夜や早朝、経済指標の発表時に取引はしないと決めておくことで、コストの膨張を防ぐことができます。

適切なコスト管理により、長期的な収益確保が可能となります。

リスクを抑えながら収益を最大化する手法

FX取引で安定した収益を上げるには、リスク管理と収益機会の最大化をバランスよく行う必要があります。

ここでは、実践的な取引手法について解説します。

「投資で失敗したくない」という気持ちは当然です。

以下の方法で、リスクを最小限に抑えながら収益を追求しましょう。

-

損切りラインの設定

投資資金全体の2%を上限とした損切りラインを必ず設定します。例えば100万円の運用なら、1回の取引での最大損失を2万円までに制限することで、大きな損失を防ぐことができます。

-

利益確定の基準作り

損切りラインの1.5倍を利益確定の目安とします。損切り2万円なら3万円の利益で確定することで、長期的にはプラスの収支が期待できます。

-

ポジション管理

同時に保有するポジション数は3つまでとし、それぞれの通貨ペアの相関関係に注意を払います。これにより、市場の急激な変動による大きな損失を防ぐことができます。

このような堅実な取引手法を実践することで、安定した収益を目指すことができます。

筆者おすすめの海外ブローカーの「Axi」は、オーストラリアの老舗ブローカーで、高い信頼性と利便性を有した優れたブローカーです。

もしよろしければこちらでご確認ください。

まとめ:効率的なFX取引を実現する手数料管理の極意

今回は、FX取引での収益最大化を目指す方に向けて、

- FX取引手数料の基本的な仕組みと特徴

- 取引スタイル別の証券会社選定基準

- 実践的なコスト管理と収益化のポイント

上記について、実際の取引事例とデータに基づいて解説してきました。

FX取引において手数料体系の違いを理解し、適切な証券会社を選択することは、収益に大きな影響を与える重要な要素となります。

取引コストを最小限に抑え、効率的な投資戦略を実践することで、安定した資産運用の基盤を築くことが可能です。

投資を始める前に手数料やコストについて詳しく調べることは、リスク管理の観点からも非常に重要な準備となります。

市場参加者の多くが、最初は少額取引から始めて、徐々に取引額を増やしていくアプローチを採用しています。

デモ口座での十分な練習を経て、実践的なトレードに移行することで、着実な成長が期待できるでしょう。